Цель отчета об изменениях капитала

Порядок составления Отчета об изменениях в капитале закреплен в стандарте IAS 01 «Представление финансовой отчетности». В нем же дано ключевое определения, используемое при составлении Отчета:

Собственники - это держатели инструментов, классифицируемых как долевые.

В то время как вся отчетность в соответствии с МСФО направлена всем заинтересованным пользователям, Отчет об изменениях капитала, в отличие от трех других титульных форм отчетности, адресован, прежде всего, собственникам бизнеса (в случае консолидированной отчетности – акционерам материнской компании).

Собственный капитал характеризует долю средств собственников в общем объеме ее ресурсов. А потому им крайне важно знать, какая часть положительного изменения величины чистых активов может быть реализована в виде реальной выплаты денежных средств – дивидендов. Соответственно, раскрытие факторов, определяющих динамику собственного капитала, играет важнейшую информационную роль отчетности. Необходимо разделить изменение собственного капитала в результате финансового результата реализованных экономических сделок от изменений в результате бухгалтерских оценок.

Общее изменение в капитале за период представляет собой общую сумму доходов и расходов, включая прибыли и убытки, полученные в результате деятельности предприятия в течение отчетного периода. Кроме того, к изменениям в капитале относятся изменения, возникающие вследствие операций с собственниками (взносы в капитал, выкуп собственных долевых инструментов предприятия и выплата дивидендов) и затрат по такими операциями.

Предыдущая версия МСФО IAS 1 «Представление финансовой отчетности» предполагала, что статьи доходов и расходов, которые были признаны в данном отчетном периоде, но не подлежали включению в отчет о прибылях и убытках, следовало отражать в отчете об изменениях капитала наряду с изменениями капитала при участии собственников.

Либо применялся альтернативный вариант – в отчете о признанных доходах и расходах, отражающем прибыль или убыток отчетного периода (как итог отчета о прибылях и убытках), прочие доходы и расходы, эффект изменения учетной политики и корректировки ошибок.

МСФО (IAS) 1 в новой редакции требует все изменения капитала, возникшие вследствие операций с собственниками как таковыми (т. е. при участии собственников), отражать отдельно от изменений капитала без участия собственников. Предприятия более не могут представлять статьи совокупного дохода (т. е. изменения капитала без участия собственников) в Отчете об изменениях в капитале. Это связано с принципом агрегирования информации со сходными характеристиками и разделения статей с различными характеристиками.

Все доходы и расходы должны быть представлены в одном отчете (отчете о совокупном доходе) или двух отчетах (в отчете о прибылях и убытках и отчете о совокупном доходе) – отдельно от изменений капитала при участии собственников. Прочие статьи совокупного дохода (т. е. помимо отражаемых в отчете о прибылях и убытках) должны быть включены в отчет о совокупном доходе.

Все приведенное выше сводится к тому заключению, что изменения в капитале предприятия между двумя отчетными датами отражают увеличение или уменьшения его чистых активов за этот период.

Раскрытия, относящиеся к капиталу

Стандарт указывает, какие данные необходимо раскрыть в отношении изменений в капитале. Часть из них в обязательном порядке представляется в Отчете об отчете об изменениях (титульный отчет). В отношении остальных раскрытий стандарт позволяет отчитывающемуся предприятию самостоятельно определить раскрывать ли данные в титульном отчете либо в Примечаниях к нему.

Это важно учитывать при разработке содержания отчетности, поскольку формат представления отчетности должен быть последовательным.

Конкретно в самом Отчете об изменениях в капитале должна быть представлено обязательно:

- общий совокупный доход за период, показывая отдельно итоговые суммы, относимые на собственников материнского предприятия и на неконтролирующие доли;

- для каждого компонента капитала, эффект ретроспективного применения или ретроспективный пересчет, признанный в соответствии с МСФО (IAS) 8;

- для каждого компонента капитала, сверку балансовой стоимости на начало и конец периода, отдельно раскрывая изменения, обусловленные:

(I) статьями прибыли или убытка;

(II) статьями прочего совокупного дохода;

(III) операциями с собственниками, действующими в этом качестве, отдельно отражая взносы, сделанные собственниками, и распределения в пользу собственников, а также изменений в непосредственных долях участия в дочерних предприятиях, которые не приводят к утрате контроля.

Либо в отчете о финансовом положении, либо в отчете об изменениях в капитале, либо в примечаниях, предприятие должно раскрывать:

(a) применительно к каждому классу акционерного капитала:

(I) количество акций, разрешенных к выпуску;

(II) количество выпущенных и полностью оплаченных акций, а также количество акций, выпущенных, но не оплаченных полностью;

(III) номинальная стоимость акции или указание на то, что акции не имеют номинальной стоимости;

(IV) сверка количества акций в обращении на начало и на конец периода;

(V) права, привилегии и ограничения по данному классу, включая ограничения по распределению дивидендов и возврату капитала;

(VI) акции предприятия, принадлежащие самому предприятию или его дочерним или ассоциированным предприятиям;

(VII) акции, зарезервированные для выпуска по опционам и договорам продажи акций, включая условия и суммы.

(b) описание характера и назначения каждого капитального резерва в составе капитала.

На практике указанные выше раскрытия, как правило, даются в составе Примечаний.

Кроме того, в самом Отчете или в примечаниях к нему предприятие должно раскрыть суммы дивидендов, признанных как распределение собственникам, и соответствующие показатели в расчете на акцию.

Компоненты капитала включают:

- каждый класс вносимого капитала

- накопленное сальдо по каждому классу прочего совокупного дохода

- накопленное сальдо нераспределенной прибыли.

Предприятие без акционерного капитала, например, партнерство или траст, должно раскрывать информацию, эквивалентную той, которая требуется в целом стандартом, с указанием изменений по каждой категории долей в капитале, произошедших за соответствующий период, а также прав, привилегий и ограничений по каждой категории долей в капитале.

Пример составления Отчета об изменениях в капитале

Чистая прибыль за 2014 год компании ABC составила 225 млн руб.

На начало 2014 года собственный капитал компании ABC включал:

-

Акционерный капитал – 400 млн р.

-

Эмиссионный доход – 50 млн р.

-

Резерв переоценки – 200 млн р.

-

Нераспределенная прибыль – 700 млн р.

За 2013 год акционерам были выплачены дивиденды в размере 100 млн руб.

По состоянию на 31 декабря 2014 г. ABC произвела переоценку основных средств прямым методом, в результате которой величина резерва переоценки увеличилась на 350 млн. руб. В течение 2014 года были проданы объекты недвижимости, по которым сумма ранее начисленной переоценки составила 55 млн. руб. Кроме того, если бы ABC рассчитывала амортизацию, исходя из исторической (первоначальной), а не переоцененной стоимости, то затраты на амортизацию основных средств составили бы 6 млн. руб., в то время как в отчетном периоде амортизационные отчисления равнялись 16 млн. руб.

В 2014 году ABC произвела дополнительную эмиссию акций. Поступления от эмиссии составили 450 млн. р., в том числе номинальная стоимость размещенных акций– 150 млн. р., а эмиссионный доход – 300 млн. р.

В МСФО резерв переоценки основных средств принято постепенно списывать на нераспределенную прибыль, в частности при выбытии объекта основных средств - в сумме ранее начисленной по нему переоценки, при эксплуатации объекта основных средств - постепенно в течение всего срока службы основного средства на сумму разницы между амортизацией, рассчитанной от переоцененной стоимости, и амортизацией, определенной от первоначальной стоимости.

Соответственно, по итогам 2014 года Отчет об Изменениях в собственном капитале будет выглядеть следующим образом:

|

|

Акционерный капитал |

Эмиссионный доход |

Резерв переоценки |

Нераспределенная прибыль |

Всего |

|

Сальдо на начало

|

400 |

50 |

200 |

700 |

1350 |

|

Переоценка основных средств |

|

|

350 |

|

350 |

|

Чистая прибыль |

|

|

|

165 |

165 |

|

Выплата дивидендов |

|

|

|

-15 |

-15 |

|

Эмиссия акций |

150 |

300 |

|

|

450 |

|

Перенос переоценки: - по проданным объектам |

|

|

-55 |

55 |

0 |

|

- по эксплуатируемым объектам |

|

|

-10 |

10 |

0 |

|

Сальдо на конец |

550 |

350 |

485 |

915 |

2300 |

Признание Комбинированных инструментов

В тех случаях, когда отчитывающаяся организация выпускает комбинированные финансовые инструменты (например, облигации, конвертируемые в акции), необходимо, следуя указаниям МСФО (IAS) 32 «Финансовые инструменты: представление в отчетности» или МСФО (IFRS) 2 «Платежи на основе акций», выделить компонент обязательства из общей стоимости инструмента, определить оставшуюся часть как элемент капитала и соответствующим образом отразить данный инструмент в балансе.

Пример

ABC выпустила 01.01.2014 облигации на сумму 100 млн р. под годовую ставку процента в размере 5%. Проценты выплачиваются ежегодно в конце периода, а основная сумма долга в сумме 100 млн долларов подлежит выплате 31 декабря 2019 года. По усмотрению инвесторов долговые обязательства могут быть конвертированы в акции до 31 декабря 2019 года. Годовая рыночная процентная ставка по неконвертируемым займам на 01.01.2014 года была равна 8%. Коэффициенты дисконтирования на 5 лет: 5% — 0,78, 8% — 0,68. Приведенная стоимость нарастающим итогом 1 млн р, подлежащего уплате в конце 5-летнего периода: 5% — 4.33 млн р. 8% — 3.99 млн р.

Подход к отражению

Ежегодный расход по процентам составит 5 млн. р. Облигационный заем является комбинированным финансовым инструментом и включает долговой и долевой компоненты. Долговой компонент рассчитывается как приведенная стоимость потенциальных будущих платежей

5,000 x 3.99 = 19 950 тыс. р

100,000 x 0.68 = 68,000 тыс. р.

Итого размер обязательства на конец 2014 года = 87,950 тыс. р.

Долевой компонент определяется как разница между полученной суммой займа и долговым компонентом

Долговой компонент равен — 87,950 тыс. р.

Долевой компонент (балансирующая цифра) — 12,050 тыс. р.

Итого получено от выпуска облигаций — 100,000 (100,000 — 87,950 = 12,050)

Долговой компонент отражается как долгосрочное финансовое обязательство.

Финансовые расходы за год равны 87,950*8% = 7,036

В отчете об изменениях в капитале появятся данные об эмиссии:

|

|

Акционерный капитал |

Эмиссионный доход |

Нераспределенная прибыль |

Всего |

|

Сальдо на начало

|

400 |

50 |

700 |

1150 |

|

Чистая прибыль |

|

|

225 |

225 |

|

Выплата дивидендов |

|

|

-100 |

-100 |

|

Эмиссия акций* |

5 |

7 |

|

12 |

|

Сальдо на конец |

405 |

57 |

825 |

1287 |

*Для упрощения примера не приводятся данные о расчете величины эмиссионного дохода, это не относится к теме статьи.

Изменения в учетной политике и исправление ошибок

МСФО (IAS) 8 требует проведения ретроспективных корректировок для отражения изменений в учетной политике (если это возможно, а также если условия перехода на новый порядок учета в другом МСФО не требуют иного).

МСФО (IAS) 8 также требует проведения ретроспективного пересчета для исправления существенных ошибок (если это возможно).

Ретроспективные корректировки и ретроспективный пересчет не представляют собой изменения в капитале, но являются корректировками входящего сальдо нераспределенной прибыли, если какой-либо МСФО не требует ретроспективной корректировки другого компонента капитала. Стандарт IAS 1 требует, чтобы в отчете об изменениях в капитале была раскрыта информация об итоговых суммах корректировок для каждого компонента капитала отдельно в результате изменений в учетной политике и в результате исправления ошибок. Такие корректировки подлежат раскрытию за каждый предыдущий период и на начало текущего периода.

МСФО 8 предусматривает два подхода к исправлению фундаментальных ошибок.

Основной подход – корректировка начального сальдо нераспределенной прибыли; сравнительная информация обновляется, если в этом есть необходимость.

Допустимый альтернативный подход – корректировка финансового результата отчетного периода; сравнительная информация не обновляется.

В примечаниях к финансовой отчетности необходимо раскрыть следующую информацию:

- в чем заключается ошибка;

- сумма исправления, влияющая на все периоды, представленные в финансовых отчетах, а также на предыдущие периоды;

- как исправлялась ошибка, обновлялась ли сравнительная информация.

Пример отражения корректировок в результате изменения учетной политики

С 2013 года вступили в силу изменения к стандарту IAS 19 «Вознаграждения работникам», согласно порядку вступления в силу, требовалось отразить эффект от изменения политики в результате изменения стандарта.

Эффект пересчета:

|

|

На 31 декабря 2013 года (отражено ранее) |

Эффект от изменений в учетной политики |

На 31 декабря 2013 года (пересчитано)

|

|

Обязательства по вознаграждениям работникам |

120 |

-20 |

100 |

|

Итого обязательств |

745 |

-20 |

725 |

|

Отложенные налоговые активы |

24 |

-4 |

20 |

|

Итого активов |

2 140 |

-4 |

2 136 |

|

Нераспределенная прибыль |

775 |

-16 |

759 |

|

Итого собственного капитала |

1 395 |

-16 |

1 379 |

В результате в Отчете об Изменении в капитале появится дополнительная строка:

|

|

Акционерный капитал |

Эмиссионный доход |

Резерв переоценки |

Нераспределенная прибыль |

Всего

|

|

Остаток на 1 января 2014 года |

400 |

50 |

200 |

700 |

1350 |

|

Влияние изменений учетной политики |

|

|

|

16 |

16 |

|

Остаток на 1 января 2014 года |

350 |

55 |

215 |

716 |

1336 |

|

Переоценка основных средств |

|

|

350 |

|

350 |

|

Чистая прибыль |

|

|

|

225 |

225 |

|

Выплата дивидендов |

|

|

|

-100 |

-100 |

|

Эмиссия акций |

150 |

300 |

|

|

450 |

|

Перенос переоценки: - по проданным объектам |

|

|

-55 |

55 |

0 |

|

- по эксплуатируемым объектам |

|

|

-10 |

10 |

0 |

|

остаток на 31 декабря 2014 года |

500 |

355 |

500 |

906 |

2261 |

Отражение неконтролирующих долей

В соответствии с требованиями МСФО (IAS) 1 в отчете о финансовом положении организации в разделе «Капитал» следует отразить раздельно:

- выпущенный капитал и резервы, относящиеся к собственникам материнской компании;

- неконтролирующие долю в капитале дочерних компаний на отчетную дату.

Очевидно, что это требование относится только к консолидированной финансовой отчетности. В своей отдельной отчетности компания-инвестор не отражает активы и обязательства дочерних организаций, поэтому в составе ее капитала отсутствует неконтролируемая доля

Надо отметить, что ранее Доля меньшинства (так раньше именовалась неконтролирующая доля капитала, относящаяся к миноритарным акционерам как материнской, так и дочерних компаний) не включалась в капитал, а отражалась в балансе между разделами Капитал и Долгосрочные обязательства.

С учетом того, что по новой версии стандарта IAS 1 неконтролирующие доли признаются в составе собственного капитала, в Отчете об изменениях капитала приводится информация по каждому виду изменений капитала, относящаяся к неконтролирующим долям.

Пример отражения неконтролирующих долей

Допустим компания ABC 30.06.2014 года приобрела 75% акций компании DEF, прибыль которой нарастала равномерно в течение года. На 01.01.2014 нераспределенная прибыль DEF составляла 200, прибыль за 2014 год DEF составила 80 млн.р.

Согласно алгоритму применения метода приобретения, в консолидированной отчетности появится только прибыль за период владения контролирующими долями, т.е. за 2 полугодие 2014 года в сумме 40 млн. рублей, из которых 30 млн. р. Приходится на собственников, а 10 млн.р. – относится к неконтролирующей доли. В результате Консолидированный отчет об изменениях в капитале примет следующий вид:

|

|

Собственный капитала акционеров компании ABC |

Неконтролирующая доля |

|

|||

|

Акционерный капитал |

Эмиссионный доход |

Резерв переоценки |

Нераспределенная прибыль |

Всего

|

||

|

Остаток на 1 января 2014 года |

400 |

50 |

200 |

700 |

|

1350 |

|

Переоценка основных средств |

|

|

350 |

|

|

350 |

|

Чистая прибыль |

|

|

|

255 |

10 |

265 |

|

Выплата дивидендов |

|

|

|

-100 |

|

-100 |

|

Эмиссия акций |

150 |

300 |

|

|

|

450 |

|

Перенос переоценки: - по проданным объектам |

|

|

-55 |

55 |

|

0 |

|

- по эксплуатируемым объектам |

|

|

-10 |

10 |

|

0 |

|

остаток на 31 декабря 2014 года |

150 |

300 |

285 |

220 |

10 |

2315 |

Отражение прочих операций с акционерами

В составе прочих операций рассмотрим единовременные безвозвратные взносы акционеров (увеличение капитала) и выкуп собственных акций у акционеров (уменьшение капитала), объединив эти случаи для упрощения представления.

После введения освобождения от обложения налогом на прибыль взносов акционеров, владеющих контрольными долями в (ст.251 НК РФ), собственники бизнеса используют эту «льготу» для мгновенного увеличения чистых активов подконтрольных компаний без технических сложностей и издержек, связанных с увеличением уставного капитала.

В российском учете эта операция отражается как прочий доход, в то время как в МСФО отражается как прочие взносы акционеров или прочий собственный капитал, объединяющий в себе единовременные взносы и эмиссионный доход. Это довольно распространенная поправка при проведении трансформации.

Выкуп собственных акций, независимо от оснований, послуживших для таких действий приводит к уменьшению собственного капитала и соответственно находит свое отражение в Отчете об изменениях в капитале.

|

|

Акционерный капитал |

Эмиссионный доход |

Взносы акционеров |

Нераспределенная прибыль |

Всего

|

|

Сальдо на начало |

400 |

200 |

|

700 |

1300 |

|

Выкуп собственных акций |

-50 |

-25 |

|

|

-75 |

|

Прочие операции с капиталом |

|

|

70 |

|

|

|

Чистая прибыль |

|

|

|

225 |

225 |

|

Сальдо на конец |

350 |

175 |

|

925 |

1450 |

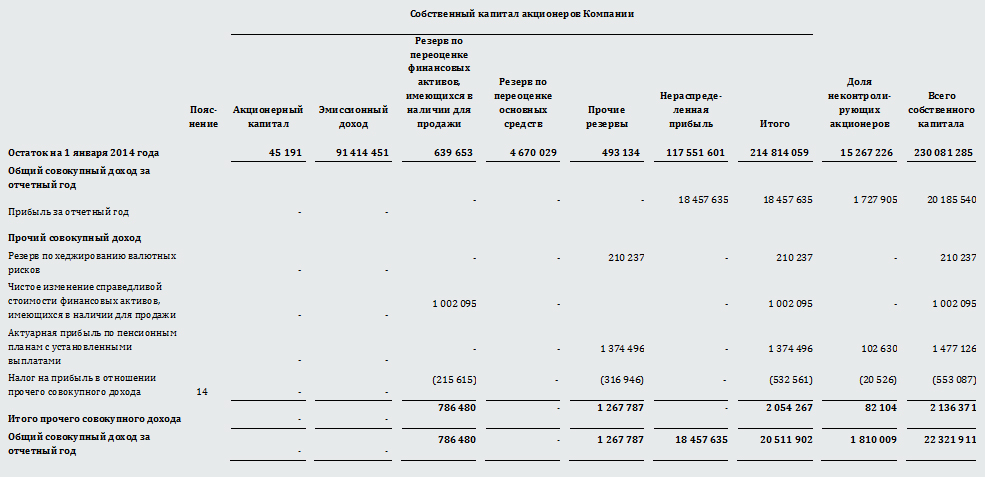

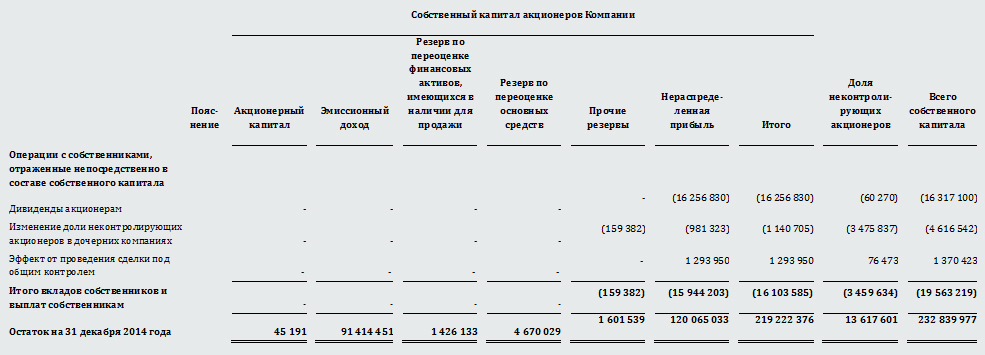

В заключение следует отметить, что перечень случаев, которые находят отражение в Отчете об изменениях капитала, является открытым и включает в себя:

- Изменение резерва по переоценке финансовых активов, предназначенных для продажи

- Изменение резерва по хеджированию

- Изменение актуарной прибыли

- Изменение долей неконтролирующих акционеров

- Эффект от проведения сделок под общим контролем

- Трансляционные поправки от пересчета в иностранную валюту

- А также изменения в следствие других факторов

Приведенные выше примеры наглядно демонстрируют влияние различных экономических явлений на средства, находящиеся в «распоряжении» собственников компаний.

Источник: Пресс-служба АКГ «ДЕЛОВОЙ ПРОФИЛЬ» (GGI), журнал «МСФО на практике» №9