Наиболее актуальный вопрос на сегодняшний день – как получилось, что майский фьючерсный контракт на поставку нефти марки WTI в мае упал до отметки -40 долларов США, а фьючерсные контракты на поставку в июне доходили в течение этих дней до отметки 7 долларов США. Для того, чтобы оценить происходящие события, нужно понимать принципы функционирования системы торговли фьючерсами в целом.

Существует большое количество экономических агентов, финансовые результаты которых зависят от цен на энергоносители, и эти компании/ предприниматели зачастую вынуждены хеджировать свои риски по требованиям кредитующих их финансовых институтов или по собственным убеждениям. Покупка сложных финансовых инструментов, в том числе фьючерсов используется для хеджирования рисков, которые могут возникнуть в процессе деятельности. Хорошим примером будет крупная авиакомпания, желающая вывести среднюю цену на используемый ей в операционной деятельности керосин. И как правило, фьючерсная цена на энергоносители имеет высокую корреляцию с ценой на нефть. Причем часто фьючерсные контракты на нефть – составляющие более сложных финансовых диревативов. Часто на дату погашения конракта покупатель этого финансового инструмента получает денежные средства, а не товар.

Есть различие между рынком фьючерсных контрактов на нефть сорта WTI и Brent: в первом случае рынок является поставочным, а во втором – бумажным. Множество экономических агентов в момент «закрытия» фьючерса обычно продают свою «поставочную» нефть множеству операторов, готовых за скромную плату ее конвертировать в «бумажную» и перевести за нее деньги.

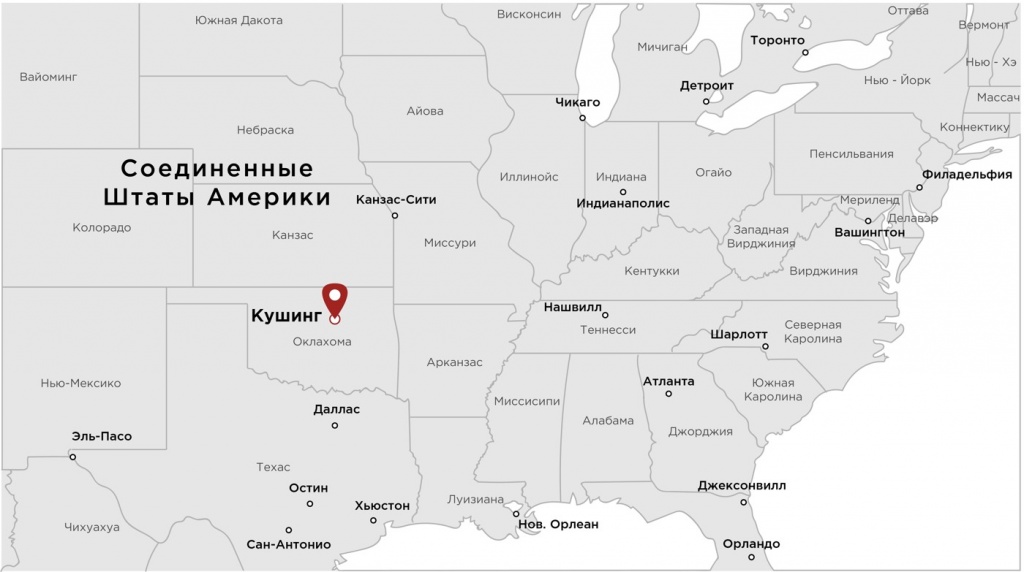

Небольшой город Кушинг в штате Оклахома а центральной части США (см. рис. 1) славится своей «пропускной способностью» физических нефтяных поставок: поэтому он и стал биржевой точкой «отправки».

Рис. 1. Город Кушинг в штате Оклахома

Источник: Google maps

Однако в течение последнего месяца посталяемая нефть к побережью начала возвращаться обратно и заполнила все имеющиеся резервуары. Таким образом, к концу торгового дня выяснилось, что есть определенное количество покупателей, которые не хотят забирать «физическую» нефть, но использовали контракты для хеджирования рисков или в рамках реализации инвестиционных стратегий, отчего цена на фьючерсы ушла в пике, не найдя спроса. Интересен тот факт, что фьючерс на следующий месяц торговался далеко не в отрицательной зоне (см. рис. 2). Однако, сейчас его цена продолжает драматическое снижение.

Рис. 2. Графики котировок цены на фьючерсные контракты на Мосбирже (вверху) и фьючерсные контракты WTI в июне (внизу)

Таким образом, ситуация на рынке является сугубо рыночным явлением, на которое наложились физические ограничения. И, к сожалению, эти события явились причиной падения всех сегментов на рынке акций США, а также глобальный risk-off. В ситуации, когда физические факторы накладываются на состояние рынка, можно сделать следующий вывод: в данном случае важно найти решение на уровне дополнительных соглашений ОПЕК, участий в переговорах глав государств и стабилизации ситуаций. Иначе привязанные к американской нефти деривативы могут начать «обрушивать» рынки и сегменты различных производственных отраслей один за другим.

России повезло: котировки на нефть Urals не зависят от WTI – их снижение происходит на фоне избыточного предложения, которое должно нормализоваться при снятии карантинного периода в большинстве стран.

Теперь обратим внимание на курс национальной валюты: его волатильность не такая высокая при нефти, торгуемой на 17-18 долларах США.

Поддержку рублю на сегодняшний день оказывает бюджетное правило и ежедневные продажи в рамках него, а это около 150-200 млн долларов. К дополнительным факторам, удерживающим курс доллара, стоит отнести интервенции ЦБ РФ.

Другим фактором, который будет поддерживать эту тенденция и цены на нефть является соглашение ОПЕК+. С начала марта в условиях неопределенности и первичного разрыва соглашения, а также распространения коронавирусной инфекции цена упала на 30%. Далее цена продолжила падать на фоне снижения спроса из-за повсеместного введения карантинного режима. 31 марта в ожиданиях обновления соглашения цена начала медленно расти, после официального объявления договоренностей цена вернулась на уровни начала марта, причем понимание наличия дисбаланса между спросом и предложением на время распространения коронавирусной инфекции уже сложилось. Сделка продолжает поддерживать цены посредством снижения избыточного предложения, и снятие карантина в отдельных странах будет способствовать поддержке цен и их обратному росту.

Поэтому в случае с Россией – страну ждут времена трансформации в новых реалиях, прежде чем цена на нефть и финансовые рынки вернутся в прежнее русло. Однако, структура экономики и способы внутреннего взаимодействия уже точно никогда не будут прежними.

Чтобы минимизировать потери в кризисный период и эффективно адаптироваться к новым экономическим реалиям 2020 года, специалисты Группы «ДЕЛОВОЙ ПРОФИЛЬ» предлагают комплекс услуг Антикризисного консалтинга. Актуальные решения по ключевым вопросам:

-

помощь в привлечении финансирования;

-

оптимизация затрат и рекомендации по эффективной экономии;

-

юридические и налоговые аспекты дистанционного формата ведения деятельности;

-

прогнозная оценка перспектив развития рынков продукции;

-

ИТ-поддержка в адаптации к онлайн-формату ведения бизнеса.

Для консультации с экспертами, пожалуйста, заполните форму справа.