На фоне развивающейся эпидемии коронавируса Россия, как и большинство других стран, ощутила неподготовленность медицинской системы к подобной ситуации. И действительно, высокая импортозависимость, низкая развитость производства медицинской продукции могут привести к длительному коллапсу экономики в целом. Специалисты Группы «ДЕЛОВОЙ ПРОФИЛЬ» попытались разобраться и провели анализ производства медицинской техники, лекарственных средств в России.

Таблица 1. Рейтинг крупнейших производителей лекарственных средств в России в 2019 году

|

Позиция в рейтинге |

Наименование организации |

Регион |

Специализация |

|

1 |

АО «Р-ФАРМ» |

Москва |

Производство готовых лекарственных форм, активных химических ингредиентов, биотехнологических субстанций |

|

2 |

АО «НИЖФАРМ» |

Нижегородская область |

Производство дженериков, 50% продукции из портфеля компании входит в Перечень ЖНВЛП |

|

3 |

ОАО «Фармстандарт-УфаВИТА» |

Республика Башкортостан |

Входит в группу «Фармстандарт». Широкая линейка лекарств. |

|

4 |

ОАО «Фармстандарт-Лексредства» |

Курская область |

Входит в группу «Фармстандарт». Известные марки — Арбидол®, Компливит®, Пенталгин®, Флюкостат®. |

|

5 |

ЗАО «БИОКАД» |

Санкт-Петербург |

Биофармацевтическая компания полного цикла |

|

6 |

АО «ВАЛЕНТА ФАРМ» |

Московская область |

Разработка и производство лекарственных препаратов |

|

7 |

АО «АКРИХИН» |

Московская область |

Разработка и производство лекарственных препаратов, 45% продукции из портфеля компании входит в Перечень ЖНВЛП |

|

8 |

АО «Гедеон Рихтер-РУС» |

Московская область |

Российское производство венгерской группы фармкомпаний, осуществляет производство и импорт препаратов, произведенных под брендом «Гедеон Рихтер». |

|

9 |

ООО «Мерк» |

Москва |

Производство фармацевтических субстанций |

|

10 |

АО «ФАРМАСИНТЕЗ» |

Иркутская область |

Производство лекарственных препаратов |

Таблица 2. Рейтинг крупнейших производителей медицинского оборудования в России в 2019 году

|

№ |

Наименование организации |

Регион |

Специализация |

|

1 |

ООО «ДжиИ Хэлскеа» |

Москва |

производство инновационного компьютерного томографического оборудования GE Healthcare |

|

2 |

АО «ЗОМЗ» |

Московская область |

производство медицинского офтальмологического оборудования, лабораторных приборов |

|

3 |

ООО «Ангиолайн» |

Новосибирская обл. |

производство продукции для интервенционной кардиологии |

|

4 |

АО «Ренгенпром» |

Московская область |

производство рентгеновской медицинской техники |

|

5 |

ООО «Стентекс» |

Москва |

производство коронарных стентов и катетеров |

|

6 |

АО «1 МПЗ ИМ. В.А. Казакова» |

Москва |

производство аппаратов для работы в отделениях реанимации и анестезиологии |

|

7 |

ЗАО СКБ «Хроматэк» |

Республика Марий Эл |

производство газохроматографического оборудования |

|

8 |

АО «Медоборудование» |

Республика Мордовия |

производство дезинфекционной стационарной медицинской техники |

|

9 |

ООО «Спецмедтехника» |

Санкт-Петербург |

производство медицинского оборудования, проведение медико-биологических исследований, выполнение НИОКР в области военной и экстренной медицины |

|

10 |

ЗАО «АЗРТ» |

Московская область |

производство рентгеновской медицинской техники |

Тенденции развития мирового рынка

Производство медикаментов и медицинских изделий является важнейшим и быстро растущим сегментом индустрии здравоохранения. Медицинская промышленность в мире активно развивается и демонстрирует непрерывную положительную динамику в результате увеличения численности людей, роста заболеваемостей и старения населения.

Ведущими странами-экспортерами лекарственных средств, медицинских изделий и оборудования являются США, Япония, Германия, где сосредоточены крупнейшие производители. Но эти же страны покупают много лекарственных средств и медоборудования за рубежом. Например, в США импорт фармацевтической продукции в два раза превышает экспорт. Таким образом, в число крупнейших импортеров медицинской продукции входят США, Канада, Индия, Финляндия, Швеция и Франция. Большая часть товарной структуры рынка состоит из различных расходных материалов и простой аппаратуры (более 50% рынка), на втором месте находится диагностическое оборудование, являющееся самым инновационным и перспективным направлением развития крупнейших компаний по производству медицинского оборудования и рынка в целом.

В 2018 году мировой рынок медицинских изделий и техники оценивался в более чем 425 млрд USD, а по оценкам 2019 года, он увеличился еще на 4,9% и достиг уровня 448,3 млрд USD. В то же время объем рынка лекарственных средств в 2018 году достиг 1,174 млрд USD, и по итогам 2019 года должен был вырасти еще на 3,5-3,6%.

Несмотря на жесткое регулирование и финансовое давление на отрасль, рынок растет высокими темпами, распространение нового коронавируса вынудило большинство стран увеличить поддержку медицинской промышленности. Поэтому по итогам года производство лекарственных средств и медизделий может показать внушительный рост в противовес другим отраслям экономики. Так, согласно оценкам отраслевых экспертов, к 2025 году объем рынка составит более 600 млрд USD.

Основными факторами, которые будут определять динамику рынка в среднесрочной перспективе, также останутся старение мирового населения и рост заболеваемости. В отрасли сохранятся высокие расходы на НИОКР, в частности, на выпуск лабораторного диагностического оборудования, разработку и выпуск лекарственных средств. Несмотря на то, что ведущие страны-производители медицинской продукции не изменятся, рынок существенно расширится. В развивающихся странах будет расти производство продукции известных брендов, а также дженерических (т.е. копий оригинальных) лекарственных средств.

Развитие российского рынка медицинской продукции

Российский рынок фармацевтической продукции и медицинских изделий считается одним из самых перспективных в мире. Это связано с высокой численностью населения страны, наличием существенных финансовых ресурсов и значительной потребностью в улучшении и модернизации системы здравоохранения. Но, несмотря на высокую перспективность, он занимает всего около 1,5% мирового рынка. Развитию российской медицинской промышленности препятствуют длительные сроки регистрации, недостаточная государственная поддержка отрасли. Рост рынка в денежном выражении в последние 4 года обеспечивают лишь колебания курсов валют.

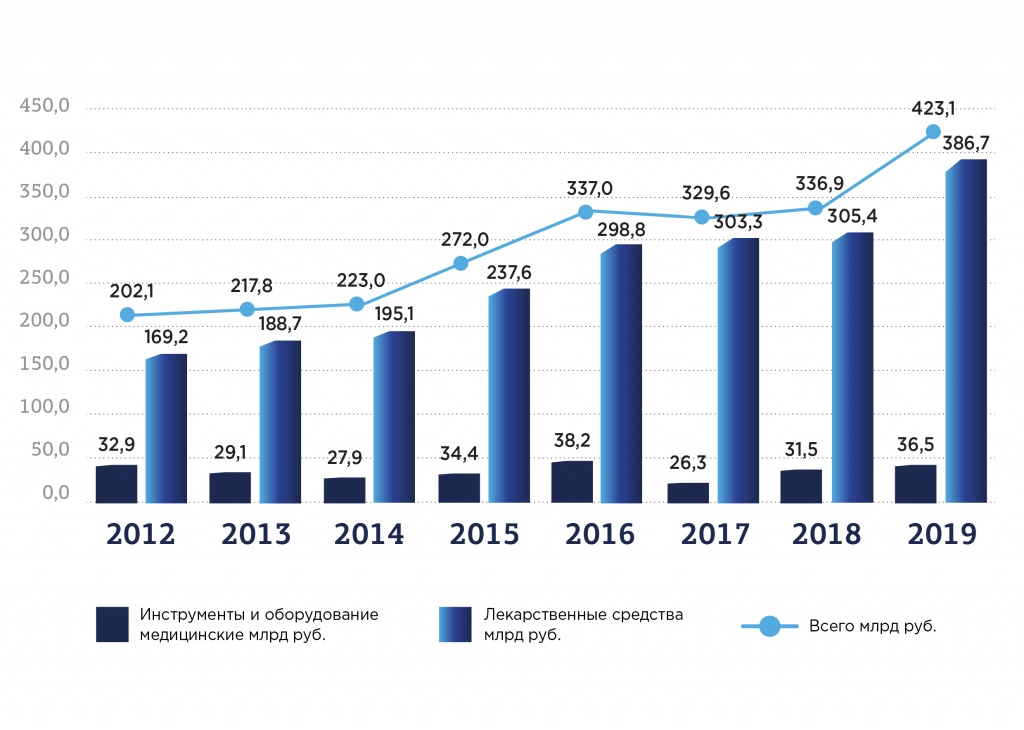

Введение антироссийских санкций, девальвация рубля привели к резкому увеличению объемов отечественного производства лекарственных средств, но рынок оборудования и медицинских инструментов существенно просел в натуральном выражении. Наблюдаемый на рисунке 1 в 2015-2016 гг. рост объемов производства в денежном выражении связан с ростом цен на них, так как большинство российских производителей закупают комплектующие за рубежом.

Чтобы российская медицинская продукция стала более конкурентоспособной для российских потребителей, несмотря на качество и выросшие цены, правительство приняло целый ряд протекционистских мер для защиты интересов отечественного производителя. Одной из главных стало принятие в 2015 году закона об ограничении госзакупок у иностранного производителя при наличии двух или более российских аналогов.

Производство медицинской продукции

В 2019 году объем российского производства медикаментов и медизделий достиг 386,7 и 36,5 млрд руб. соответственно. При этом выпуск оборудования на 13,8% выше показателя предыдущего года, а производство лекарственных средств выросло на 26%.

Рис. 1. Объемы выпуска медицинской продукции в РФ за 2012-2019 гг., млрд. руб.

Источник: Росстат, экспертная оценка

В отличии от развитых стран, наибольший объем выпуска медицинской продукции приходится не на медицинское оборудование, а на лекарственные средства. Основными факторами, подстегивающими рост производства лекарственных средств в России, являются:

-

Старение населения в результате увеличения доли пожилых людей и быстрого роста средней продолжительности жизни (с 2000 по 2019 г. этот показатель в России вырос более чем на 8 лет — с 64,8 до 73,6 лет, а в 2024 году может составить 78 лет).

-

Сравнительно низкий уровень здоровья нации, так как образ жизни значительного числа россиян нельзя считать здоровым.

-

Широкое распространение самолечения: вместо того, чтобы обратиться к врачу, многие лечатся дома самостоятельно, потому нередко имеют запас различных лекарств.

- Преобладание в отечественном производстве дешевых дженериков и малоэффективных устаревших лекарств, изготовляемых на основе рецептур прошлого века.

Рис. 2. Структура производства медицинской продукции в России по основным сегментам в 2019 г., в %

Источник: Минпромторг, Росстат

Как видно на рисунке 2, доля медицинского оборудования в общем объеме продукции медицинской промышленности крайне незначительна, и, несмотря на высокую волатильность, рынок медицинских изделий и техники в России уже длительное время стагнирует.

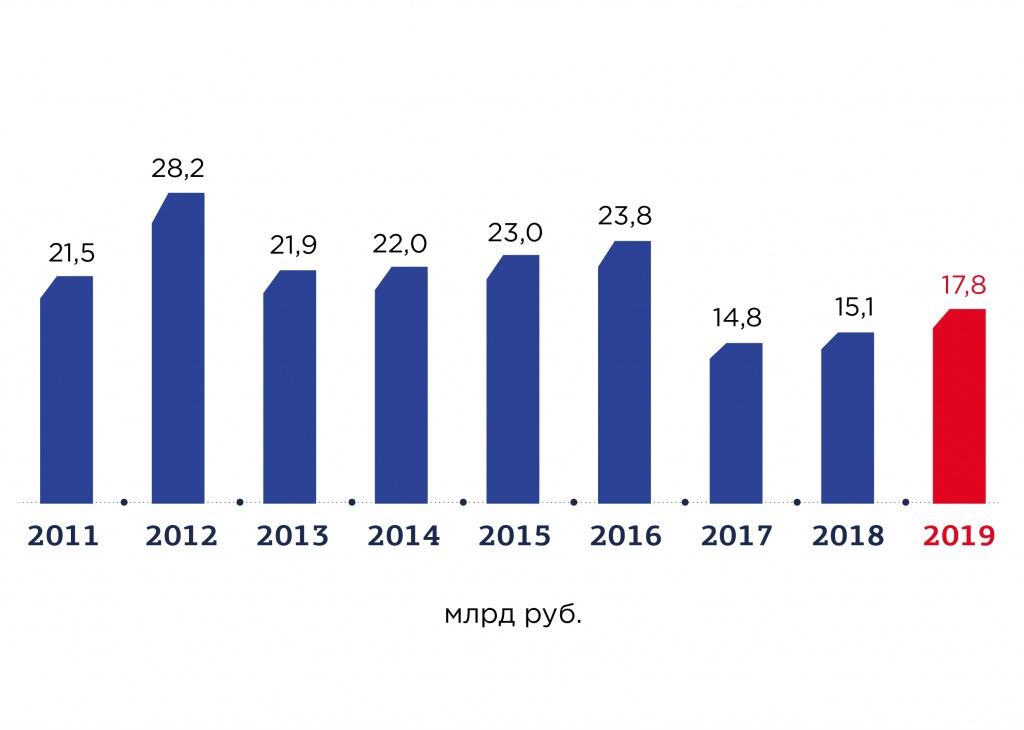

Рис. 3. Объемы выпуска медицинской техники в РФ за 2011-2019 гг., млрд. руб.

Источник: Минпромторг

Объем производства медицинского оборудования после девальвации 2014-2015 годов также поддерживался за счет роста цен. Причиной зависимости стоимости медоборудования является то, что большинство российских производителей закупают комплектующие за рубежом. Однако обратное укрепление рубля в 2017 году не сопровождалось ростом покупательского спроса, что привело к существенному сокращению рынка в денежном выражении.

Важным фактором, не позволяющим производству медоборудования набрать обороты, является проблема регистрации и лицензирования медицинских изделий. Отрасль много времени и средств затрачивает на НИОКР, но срок от разработки опытного образца до получения разрешения на его производство составляет 2-3 года как минимум. В качестве мер, стимулирующих развитие производства медоборудования и инструментов в России, можно выделить:

-

Организацию кластеров, индустриальных парков, технопарков для консолидации усилий среднего и малого бизнеса.

-

Обеспечение господдержки разработок и производства критически важных видов медизделий, их продвижения и коммерциализации.

-

Возможную отмену нулевой ставки НДС для медизделий, чтобы выровнять ценовую конкурентоспособность отечественной медицинской продукции, которая производится из налогооблагаемых импортных комплектующих.

-

Введение статуса поставщика российских товаров для производителей, лизинговых и дистрибьюторских компаний.

- Переход на централизованные закупки лизинговых услуг, предполагающих поставку оборудования и его обслуживание в более длительные сроки.

Основной тенденцией развития российского рынка медоборудования и инструментов является постепенное импортозамещение, наиболее эффективные производства организуются крупными зарубежными производителями.

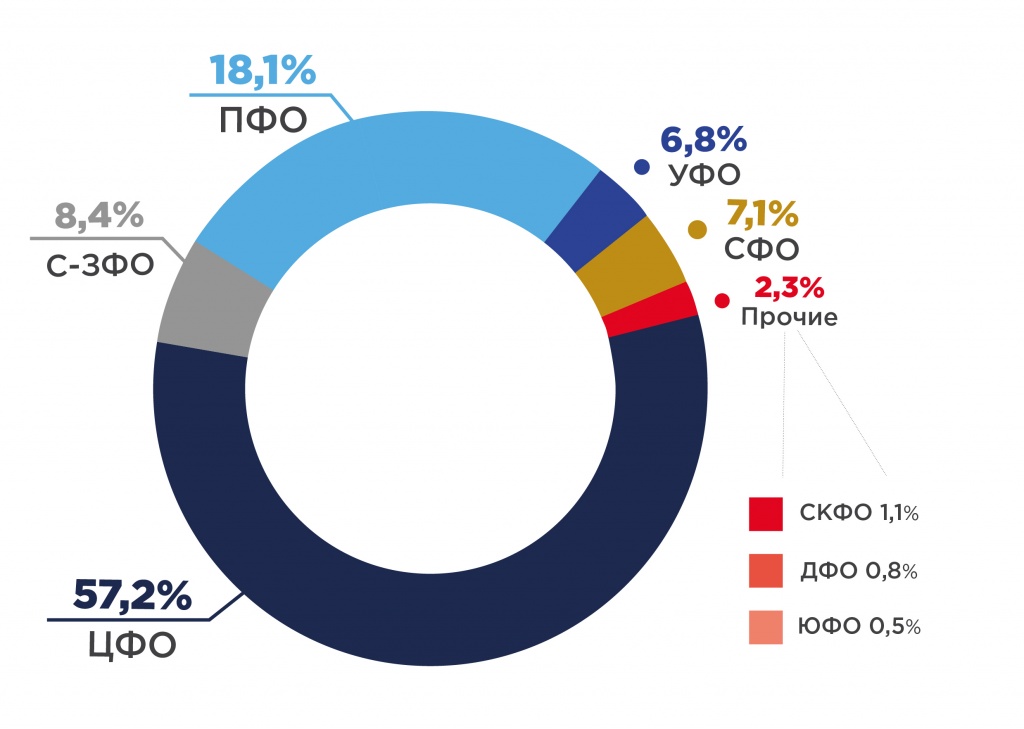

В отличии от рынка медоборудования, российский рынок лекарственных средств является одним из самых прибыльных в мире. Рентабельность продаж, по нашим оценкам, в 2019 году составила около 20%, в 2020 году ожидается дальнейший рост рентабельности фармацевтического бизнеса, чему также будет способствовать введение с 2020 года обязательной маркировки лекарственных средств, призванной вытеснить фальсификат с рынка.

Рис. 4. Структура выпуска лекарственных средств в разрезе регионов в 2019 г.

Источник: Росстат

Таблица 3. Объемы выпуска лекарственных средств в РФ (в натуральном выражении) за 2019 г.

|

Наименование лекарственных средств |

Ед. изм. |

2019 |

|

Реагенты диагностические и прочие фармацевтические препараты |

Тыс. упаковок |

32 427 |

|

Препараты для лечения заболеваний пищеварительного тракта и обмена веществ |

Тыс. упаковок |

443 481 |

|

Препараты для лечения заболеваний пищеварительного тракта и обмена веществ |

Тыс. ампул |

142 917 |

|

Препараты для лечения заболеваний пищеварительного тракта и обмена веществ |

Тыс. флаконов |

30 135 |

|

Препараты для лечения сахарного диабета |

Тыс. упаковок |

63 259 |

|

Препараты для лечения сахарного диабета |

Тыс. флаконов |

305 |

|

Добавки минеральные |

Тыс. упаковок |

8 213 |

|

Добавки минеральные |

Тыс. ампул |

17 957 |

|

Добавки минеральные |

Тыс. флаконов |

89 |

|

Препараты, влияющие на кроветворение и кровь |

Тыс. упаковок |

56 145 |

|

Препараты, влияющие на кроветворение и кровь |

Тыс. ампул |

65 227 |

|

Препараты, влияющие на кроветворение и кровь |

Тыс. флаконов |

43 817 |

|

Препараты для лечения сердечно-сосудистой системы |

Тыс. упаковок |

539 310 |

|

Препараты для лечения сердечно-сосудистой системы |

Тыс. ампул |

127 288 |

|

Препараты для лечения сердечно-сосудистой системы |

Тыс. флаконов |

18 762 |

|

Препараты для лечения заболеваний кожи |

Тыс. упаковок |

128 317 |

|

Препараты для лечения заболеваний кожи |

Тыс. ампул |

13 015 |

|

Препараты для лечения заболеваний кожи |

Тыс. флаконов |

184 320 |

|

Препараты для лечения заболеваний кожи |

Тыс. тубов |

11 130 |

|

Препараты для лечения мочеполовой системы и половые гормоны |

Тыс. упаковок |

21 652 |

|

Препараты для лечения мочеполовой системы и половые гормоны |

Тыс. ампул |

4 571 |

|

Препараты для лечения мочеполовой системы и половые гормоны |

Тыс. флаконов |

3 |

|

Препараты гормональные для системного использования, кроме половых гормонов |

Тыс. упаковок |

3 997 |

|

Препараты гормональные для системного использования, кроме половых гормонов |

Тыс. ампул |

17 461 |

|

Препараты гормональные для системного использования, кроме половых гормонов |

Тыс. флаконов |

93 |

|

Препараты противомикробные для системного использования |

Тыс. упаковок |

184 596 |

|

Препараты противомикробные для системного использования |

Тыс. ампул |

51 197 |

|

Препараты противомикробные для системного использования |

Тыс. флаконов |

372 438 |

|

Препараты противоопухолевые и иммуномодуляторы |

Тыс. упаковок |

34 239 |

|

Препараты противоопухолевые и иммуномодуляторы |

Тыс. ампул |

15 372 |

|

Препараты противоопухолевые и иммуномодуляторы |

Тыс. флаконов |

3 418 |

|

Препараты для лечения костно-мышечной системы |

Тыс. упаковок |

158 736 |

|

Препараты для лечения костно-мышечной системы |

Тыс. ампул |

67 519 |

|

Препараты для лечения костно-мышечной системы |

Тыс. флаконов |

10 414 |

|

Препараты для лечения костно-мышечной системы |

Тыс. тубов |

13 446 |

|

Препараты для лечения нервной системы |

Тыс. упаковок |

551 663 |

|

Препараты для лечения нервной системы |

Тыс. ампул |

317 844 |

|

Препараты для лечения нервной системы |

Тыс. флаконов |

23 682 |

|

Препараты противопаразитарные, инсектициды и репелленты |

Тыс. упаковок |

10 450 |

|

Препараты противопаразитарные, инсектициды и репелленты |

Тыс. флаконов |

3 170 |

|

Препараты для лечения органов дыхательной системы |

Тыс. упаковок |

296 519 |

|

Препараты для лечения органов дыхательной системы |

Тыс. ампул |

50 308 |

|

Препараты для лечения органов дыхательной системы |

Тыс. флаконов |

55 067 |

|

Препараты для лечения заболеваний органов чувств |

Тыс. упаковок |

79 533 |

|

Препараты для лечения заболеваний органов чувств |

Тыс. флаконов |

6 139 |

|

Препараты для лечения заболеваний органов чувств |

Тыс. тубов |

772 |

Источник: Росстат

С другой стороны, развитие рынка сдерживает внедряемая с конца этого года система госрегулирования цен на лекарства из списка жизненно необходимых и важнейших (ЖНВЛП), в то время как российские производители преимущественно представлены такими лекарствами. Максимальная цена на лекарство из списка ЖНВЛП не может превышать цену оригинальных импортных лекарств из-за установленных понижающих коэффициентов. Так как сырье чаще всего завозится из-за рубежа, в результате девальвации рентабельность выпуска лекарств становится отрицательной. Поэтому крупнейшие российские производители лекарственных средств могут отказаться от выпуска ряда ЖНВЛП, если не изменится политика ценообразования. В числе препаратов, которые могут исчезнуть из портфеля российских компаний всем известные и широко употребляемые: парацетамол, раствор глюкозы, ибупрофен, димедрол и др.

Стоимость лекарств снижается также из-за конкурса при госзакупках, когда устанавливается низкая максимальная начальная цена. При этом стоимость госзакупок медицинского оборудования и лекарственных средств из года в год увеличивается.

Таблица 4. Объем госзакупок медицинской продукции Минздравом РФ за 2017- 1 полуг. 2019 г.

|

Годы |

Количество заключенных контрактов, ед. |

Цена заключенных государственных контрактов, млрд руб. |

Средняя стоимость одного контракта, млн. руб.

|

|

2017 |

187 |

55,89 |

298,86 |

|

2018 |

134 |

37,39 |

279,04 |

|

1 полуг. 2019 |

226 |

78,13 |

345,73 |

Источник: Минздрав РФ

Всего в первом полугодии 2019 года лечебно-профилактические учреждения закупили 360,8 млн упаковок лекарственных препаратов на сумму около 113,2 млрд рублей (в закупочных ценах), из которых 69% - закупки Минздрава РФ.

Импорт медицинской продукции

На российском рынке медицинской продукции сформировалась импортоориентированная модель, которая привела к формированию значительной доли лекарственных средств и изделий зарубежных производителей.

Рис. 5. Стоимость импорта медицинской продукции в РФ за 2011-2019 гг., млрд. руб.

Источник: Минпромторг, Росстат

В структуре рынка медицинского оборудования в 2019 году объем импортных поставок превышал внутреннее производство в 222,7 раза, а сальдо торгового баланса было отрицательное и составляло -266,1 млрд руб.

Большую часть продукции российских экспортеров покупает Казахстан (более 34%), крупнейший покупатель – SIEMENS AG (12,6%). Главными партнерами по экспорту из России являются Казахстан, Украина, Узбекистан. Лидером по импортным поставкам в 2019 году стала Италия (более 31%), ведущий поставщик медицинского оборудования - FRESENIUS MEDICAL CARE DEUTSCHLAND GMBH (6%).

Таким образом, несмотря на значительный объем вливаемых средств (как напрямую, так и через те же нацпроекты), российская медицинская промышленность развивается медленно. Например, принятая на волне санкционных запретов в 2014 году госпрограмма импортозамещения в медицинской сфере предполагала, что к 2020 году доля отечественного медоборудования и фармацевтической продукции достигнет 50%. Но реальные цифры значительно отличаются.

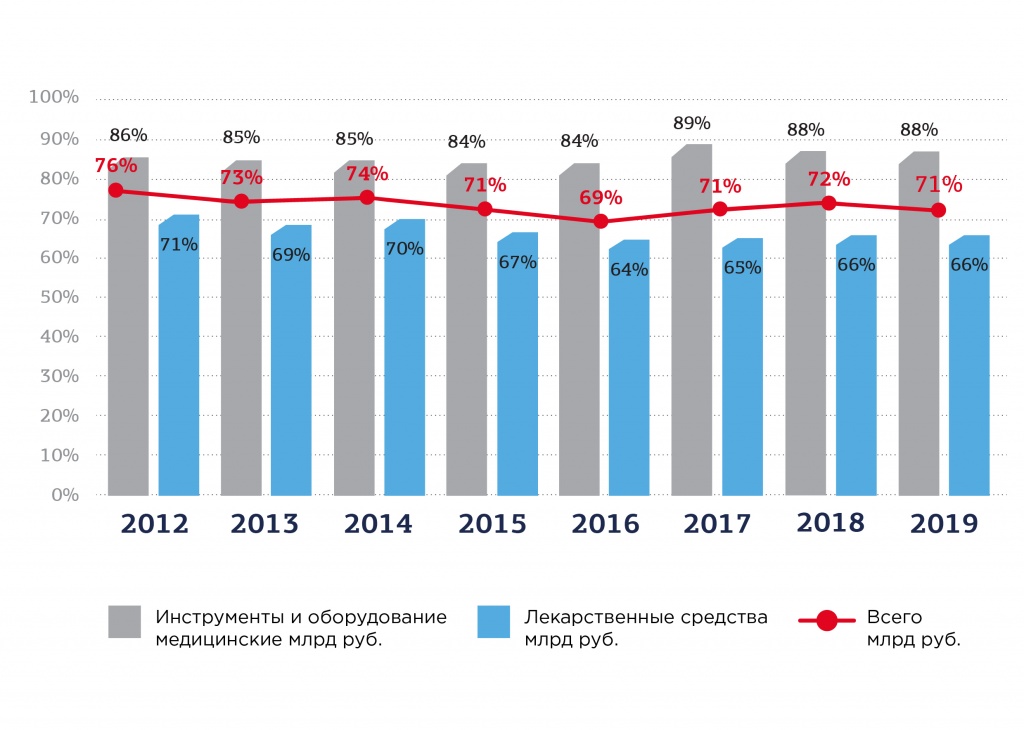

Рис. 6. Доля импортной продукции в денежном выражении в общем объеме рынка (в ценах закупок), % в РФ за 2012-2019 гг., %.

Источник: Минпромторг, Росстат

И если в фармацевтике отечественной промышленности удалось даже превысить эти цифры — по отдельным позициям доля отечественных лекарств уже превышает 90%, то импортозамещение в сфере оборудования и инструментов дается непросто и колеблется вокруг отметки в 11-17%. Впрочем, нельзя не отметить, что по отдельным подотраслям достигнутый прогресс можно считать очень весомым. Например, доля томографов отечественного производства на рынке сейчас превышает 80%, тогда как 5 лет назад была не более 30%.

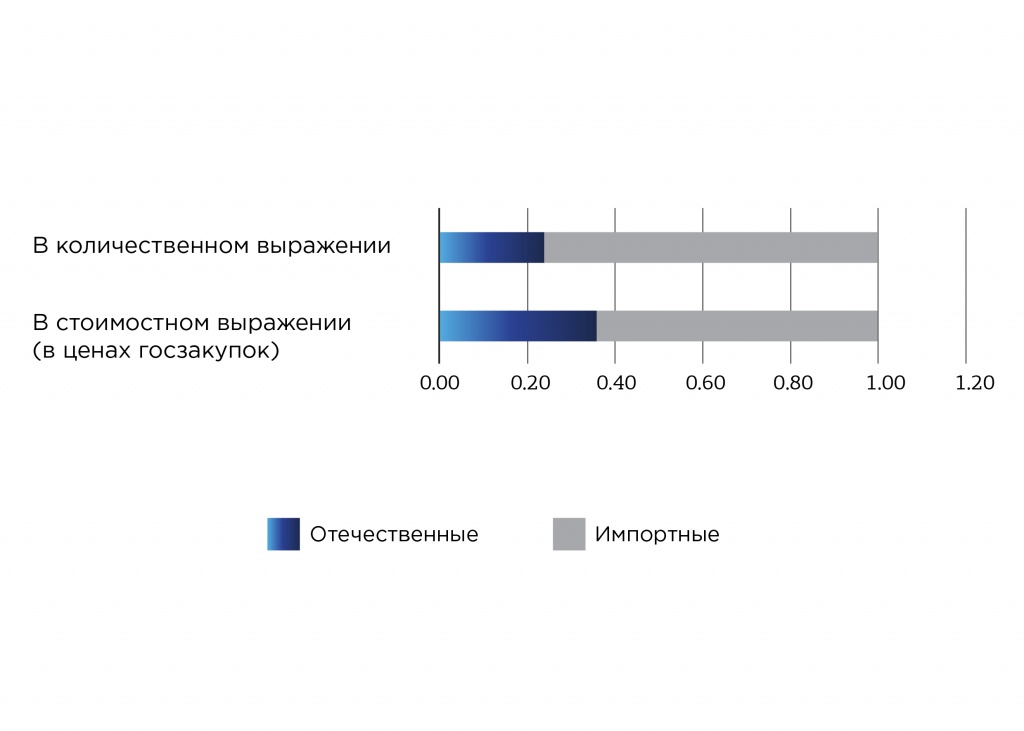

Спрос на дорогостоящие импортные медицинские изделия при закупках для нужд государства выше, чем на российские, поэтому зависимость от импорта в снабжении отечественных медучреждений очень высока. Доля отечественных препаратов в натуральном выражении (76,1%) значительно выше, чем в стоимостном (36,1%).

Рис. 7. Доли импортных и отечественных лекарственных препаратов в госзакупках в 1 полугодии 2019 года

Источник: DSM Group

Несмотря на текущее развитие новой эпидемии коронавирусной инфекции, импорт лекарственных средств в Россию существенно сократился, например, в январе-марте 2020 года в Россию было импортировано готовых лекарственных препаратов всего на сумму 60,4 млрд руб., что на 52% ниже показателя предыдущего года. И это отнюдь не означает сокращение доли импорта лекарств на отечественном рынке, а является следствием того, что компании распродают запасы, сделанные еще в конце 2019 года, из-за опасений, связанных с введением обязательной маркировки лекарственных препаратов.

Экспорт медицинской продукции

Экспорт медицинской продукции пока крайне незначителен, что объясняется как низким уровнем отечественного производства, так и высоким уровнем конкуренции на зарубежных рынках, что не позволяет российским производителям нарастить свое присутствие. Тем не менее поставляемое медицинское оборудование может составить конкуренцию иностранным аналогами только за счет невысокой стоимости.

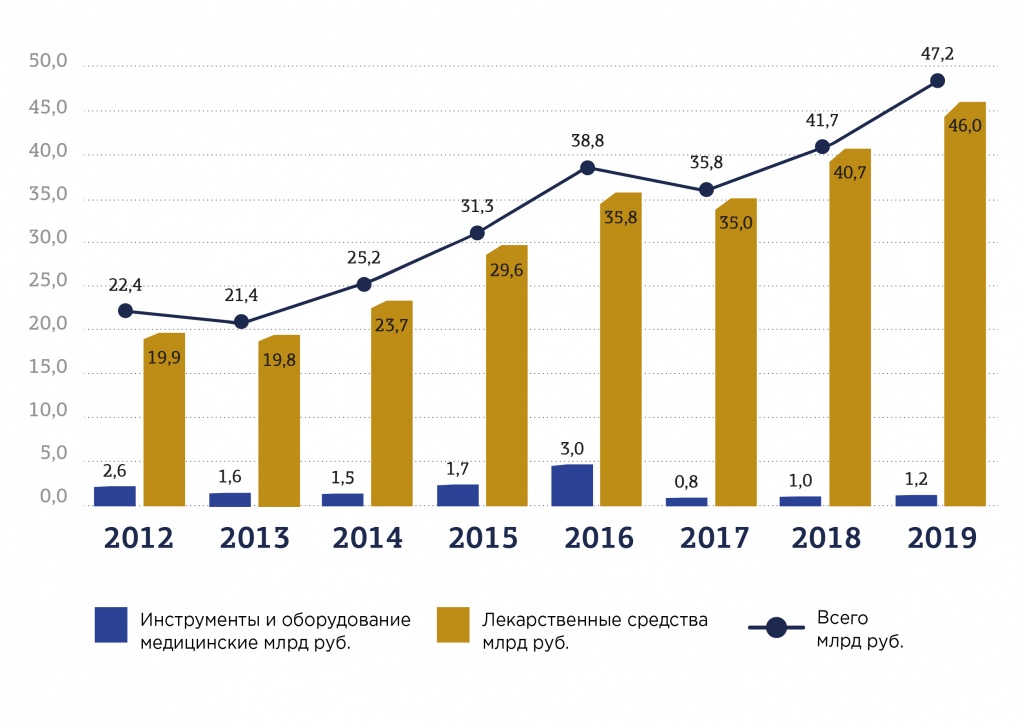

Рис. 8. Стоимость отгруженной на экспорт медицинской продукции в РФ за 2012-2019 гг., млрд. руб.

Источник: Минпромторг, Росстат

Экспорт лекарственных средств в 2019 году осуществлялся в 88 различных регионах (кроме поставок в страны ЕАЭС). Лидируют по закупкам российских препаратов Украина и Узбекистан.

Объемы экспорта медицинских изделий и техники в 2019 году составляли 1,2 млрд руб. в денежном выражении, что соответствует всего 3,3% отечественного производства. Однако существенную роль в этом показателе занимает реэкспорт, его доля составляет 30%. Крупнейшими сегментами экспорта Российской Федерации стали:

-

изделия для ин-витро диагностики: рентгены и тест-системы;

-

медицинские изделия для общей хирургии: перевязочные материалы;

- медицинские изделия для ядерной медицины: изотопы.

По словам ведущих специалистов, работающих на отечественном рынке медицинского оборудования и медицинской техники, реализацию инновационных проектов полного цикла в сфере производства медицинской продукции осложняют общие для российских инновационных фирм проблемы:

-

недостаток финансовых ресурсов;

-

инерционность покупателей, медицинских учреждений и государственных органов, предпочитающих закупать проверенные (импортные) изделия.

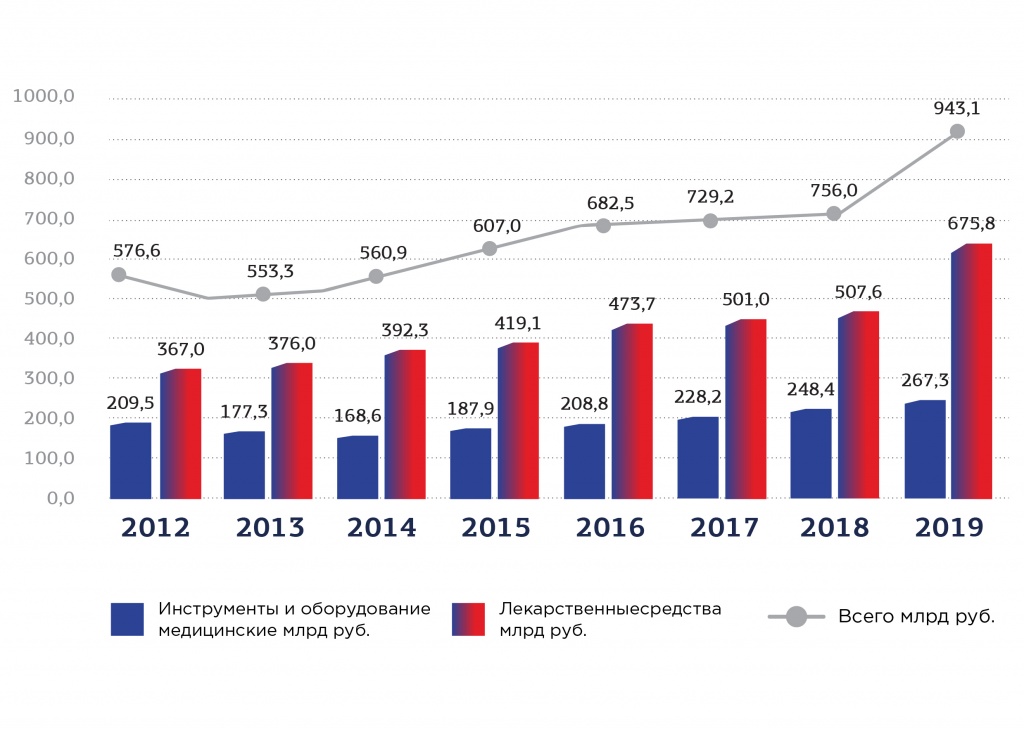

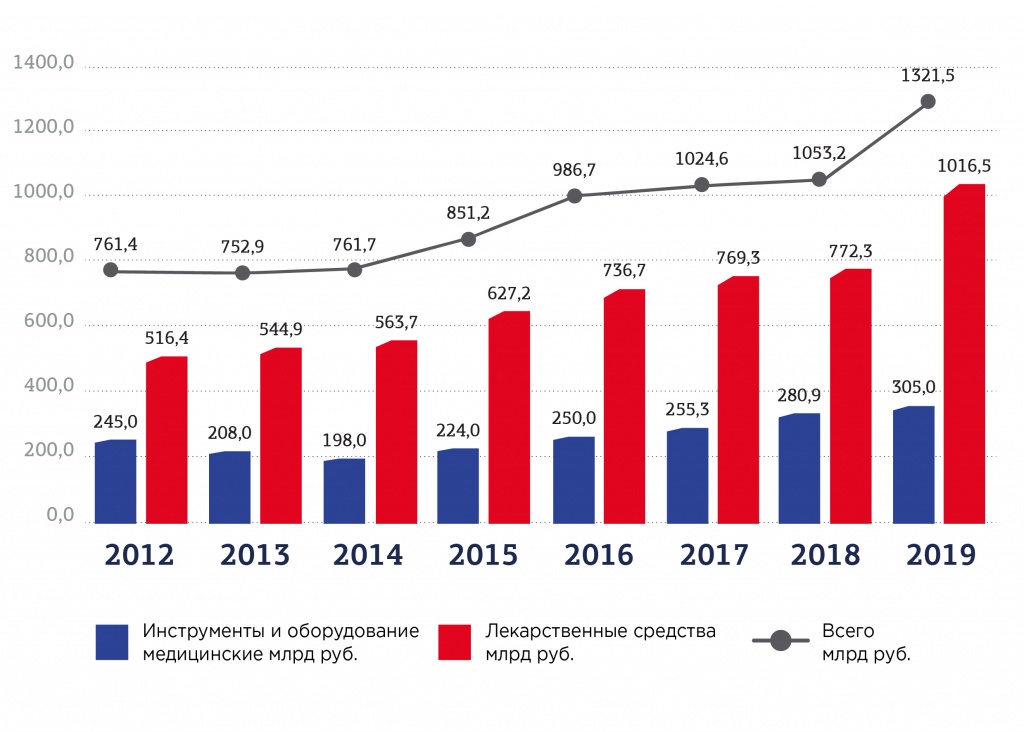

В 2017 году объем рынка медицинской продукции в России достиг уровня 1024 млрд руб. (в ценах производителей и зарубежных поставщиков) и за следующие два года вырос почти на 30% до 1321 млрд руб. Основные потребители на рынке медицинского оборудования – государственные медицинские учреждения, которые занимают около 82% в общем объеме рынка. А на рынке лекарственных средств – госзакупки покрывают лишь 11% потребления. На экспорт приходится около 11% медицинской промышленности в объёме российского производства.

Рис. 9. Емкость российского рынка медицинской продукции за 2012-2019 гг., млрд руб.

Источник: Росстат, Минпромторг, расчеты Группа «ДЕЛОВОЙ ПРОФИЛЬ»

Распространение новой коронавирусной инфекции показало слабость отечественной медицинской промышленности, неспособной обеспечить лекарствами и оборудованием систему здравоохранения и аптеки в случае массовых заболеваний населения.

Полагаем, что уже с этого года сложившиеся тенденции могут существенно измениться. Стоит ожидать пересмотра стратегии развития медицинской промышленности, крупных финансовых вливаний, которые должны способствовать улучшению условий функционирования отрасли.