Согласно прогнозам Центрального Банка, среднегодовой уровень ключевой ставки в 2024 году стоит ожидать на уровне 13,5-15,5% (базовый сценарий).

В условиях сохранения высокой ключевой ставки регулятор решает ряд вопросов, в том числе связанных с замедлением инфляции. Но что делать бизнесу в ситуации, когда ставки кредитования стартуют с 20% годовых? Ряд компаний с коротким циклом оборачиваемости может позволить себе работать на таких условиях при финансировании текущей деятельности, а вот реализацию долгосрочных инвестиционных проектов приходится откладывать на неопределенный срок.

О том, как привлечь инвестиции на льготных условиях, поговорим в настоящей статье.

Программы льготного финансирования ФРП

Все актуальнее становится привлечение льготного государственного финансирования, где ставки по различным программам стартуют от 3% годовых. Существуют различные варианты привлечения средств от государственных фондов и финансовых институтов – льготное финансирование предоставляет ВЭБ.РФ, Агентство по технологическому развитию (АТР), Агентство стратегических инициатив (АСИ) и многие другие. В том числе, например, промышленные предприятия могут рассчитывать на широкий спектр мер поддержки со стороны Фонда развития промышленности (ФРП).

Фонд развития промышленности является оператором программ поддержки Минпромторга, направленных на финансирование инвестиционных проектов производственных предприятий.

Структура фонда предполагает рассмотрение проектов на федеральном и региональном уровне (РФРП – в зависимости от программы) по ставкам от 3% годовых:

Таблица 1. Ставки по программам поддержки ФРП

|

Программа |

Сумма займа (млн. руб.) |

Процентные ставки |

Срок займа |

|

1. Проекты развития |

100 – 1 000 |

5% (3%) |

до 5 лет |

|

2. Комплектующие изделия |

100 – 1 000 |

5% (3%) |

до 5 лет |

|

3. Лизинговые проекты |

5 – 500 |

5% |

до 5 лет |

|

4. Производительность труда |

50 – 300 |

5% (3%) 7% в случае невыполнения условий Национального проекта |

до 5 лет |

|

5. Маркировка товаров |

5 – 50 |

5% |

до 2 лет |

|

6. Экологические проекты |

50 – 1 000 |

5% (3%) |

до 5 лет |

|

7. Формирование компонентной и ресурсной |

10 – 500 |

7% |

до 3 лет |

|

8. Автокомпоненты |

100 – 5 000 |

5% (3%) |

до 7 лет

|

Источник: ФРП

Кто может получить финансирование в ФРП

Фонд финансирует проекты, направленные на импортозамещение, освоение наилучших доступных технологий, цифровизацию производств, диверсификацию предприятий ОПК, производство комплектующих, маркировку лекарств и товаров, повышение производительности труда.

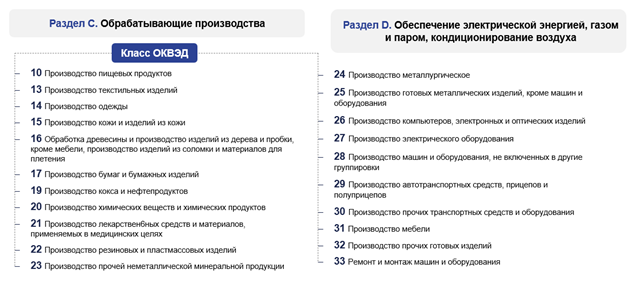

Рис. 2. Отраслевые направления, финансируемые ФРП

Источник: ФРП

Получить финансирование может как действующее предприятие, так и SPV компания. Стоит обратить внимание, что заявленные программы ФРП не распространяются на производственные предприятия пищевой промышленности (за исключением биотехнологий), однако в ряде региональных фондов есть собственные программы, которые не содержат это ограничение. Поэтому в случае инициации проектов пищевой промышленности необходимо обращаться в регион ведения бизнеса на предмет наличия программ и лимитов по ним – да, очень часто программа есть, а средств на ее финансирование нет.

Целевое использование средств, выделенных ФРП

Средства Фонда развития промышленности являются целевыми, и их можно потратить на:

-

приобретение оборудования;

-

инжиниринг;

-

опытно-конструкторские и опытно-технологические работы (ОКР/ОТР);

-

пуско-наладочные работы;

-

-

пополнение оборотных средств (до 20% по некоторым программам).

Помимо этого, у инициатора проекта должны быть средства на оплату процентов по займу и гарантии на инвестиционной фазе.

Строительно-монтажные работы, проведение НИОКР, приобретение транспортных средств придется финансировать за собственный счет, при этом данные статьи затрат могут войти в бюджет проекта в качестве собственного участия. Стоит обратить внимание, что в качестве собственного участия к зачету принимаются все статьи затрат, понесенные в рамках реализации инвестиционного проекта на момент обращения в фонд, а также за предшествующие этому обращения 2 года.

Порядок привлечения льготного займа в ФРП

Организация финансирования инвестиционного проекта в рамках программ ФРП состоит из следующих стадий:

- Подготовка материалов проекта (финансовой модели, бизнес-плана, технического задания, сопроводительной документации и др.)

Бизнес-план и финансовая модель проекта является ключевыми документами, на основании которых производится анализ проекта и принятие решения о его финансировании.

В рамках подготовки материалов следует обратить внимание на формы подготовки документов – они могут отличаться для разных программ, но в основе бизнес-план должен содержать:

-

производственные расчеты;

-

финансовые расчеты;

-

маркетинговое исследование;

-

подтверждение принятых исходных данных и предпосылок;

-

подробное описание технологии;

-

описание производственных процессов;

-

этапы реализации проекта;

-

-

опыт команды.

Финансовая модель также готовится по рекомендованной форме и обязательно должна демонстрировать прогноз по текущей деятельности и отдельно по инвестиционному проекту. Все предпосылки финансовой модели по объемам производства и продаж, размеру инвестиций и операционным затратам должны быть подтверждены соответствующими документами: договорами с контрагентами, ретроспективными данными, анализом рынка и сравнением с конкурентами, технологическими картами и т.п.

- Экспертиза проекта

Комплексная экспертиза проекта и документов, предоставленных заявителем, проводится по следующим направлениям:

-

производственно-технологическая экспертиза;

-

научно-техническая экспертиза;

-

финансово-экономическая экспертиза;

-

правовая экспертиза;

-

-

экспертиза достаточности обеспечения.

На этапе комплексной экспертизы фонд проводит детальную верификацию информации, заявленной в бизнес-плане проекта по каждому из разделов.

- Утверждение финансирования проекта на совете фонда

- Подписание соглашения

На этапе подписания соглашения необходимо предоставить пакет документов по проекту, а также выполнить отлагательные условия (они индивидуальны), такие как: подтверждение собственного участия, оплата авансов и др.

-

Оформление обеспечения (гарантий)

В Качестве обеспечения фонд принимает следующие виды обеспечения:

-

гарантия аккредитованного банка / корпорации МСП

-

поручительство юридических лиц

-

-

залоги

Предпочтительным вариантом для Фонда является оформление в качестве обеспечения банковской гарантии – в этом случае Инициатор проекта получает минимальную ставку по займу. Оформление в качестве обеспечения поручительств и залогов увеличивает срок рассмотрения заявки в среднем на 40 дней.

Этап оформления обеспечения является одним из ключевых, особенно если обеспечением финансирования являются гарантии аккредитованных банков или финансовых институтов поддержки бизнеса. В этом случае основной финансовый риск ложится не на Фонд развития промышленности, а на коммерческий банк или гарантийную организацию, которая также анализирует проект в рамках своих внутренних процессов.

Средства фонда являются строго целевыми, поэтому их расходование производится через специальный счет в аккредитованном банке. В соответствии с условиями договора по предоставлению займа по данному счету не должно осуществляться никаких операций, кроме операций по выдаче и расходованию средств займа. При необходимости оплаты за счет средств займа импортного контракта заемщик одновременно открывает расчетный счет (счета) в иностранной валюте для осуществления обособленного учета операций по расходованию средств займа, конвертированных в иностранную валюту. Помимо этого, подписывается дополнительное соглашение о безакцептном списании средств со счета, а также соглашение о подключение счета к системе мониторинга платежей со стороны ФРП.

- Финансирование проекта

Привлечение специалистов с опытом реализации аналогичных проектов позволяет значительно сократить эти сроки, минуя узкие места на каждом из этапов, а также позволяет сократить расходы компании на содержание штата специалистов на инвестиционной стадии проекта.