Аналитические исследования

Array

(

[0] => Array

(

[ACTIVE_FROM] => 09.12.2025 10:46:00

[~ACTIVE_FROM] => 09.12.2025 10:46:00

[ID] => 15921

[~ID] => 15921

[TIMESTAMP_X] => 09.12.2025 11:46:22

[~TIMESTAMP_X] => 09.12.2025 11:46:22

[TIMESTAMP_X_UNIX] => 1765269982

[~TIMESTAMP_X_UNIX] => 1765269982

[MODIFIED_BY] => 31

[~MODIFIED_BY] => 31

[DATE_CREATE] => 09.12.2025 11:22:52

[~DATE_CREATE] => 09.12.2025 11:22:52

[DATE_CREATE_UNIX] => 1765268572

[~DATE_CREATE_UNIX] => 1765268572

[CREATED_BY] => 31

[~CREATED_BY] => 31

[IBLOCK_ID] => 25

[~IBLOCK_ID] => 25

[IBLOCK_SECTION_ID] => 84

[~IBLOCK_SECTION_ID] => 84

[ACTIVE] => Y

[~ACTIVE] => Y

[ACTIVE_TO] =>

[~ACTIVE_TO] =>

[DATE_ACTIVE_FROM] => 09.12.2025 10:46:00

[~DATE_ACTIVE_FROM] => 09.12.2025 10:46:00

[DATE_ACTIVE_TO] =>

[~DATE_ACTIVE_TO] =>

[SORT] => 500

[~SORT] => 500

[NAME] => Рынок сельскохозяйственной техники в России: проблемы и решения

[~NAME] => Рынок сельскохозяйственной техники в России: проблемы и решения

[PREVIEW_PICTURE] => 15995

[~PREVIEW_PICTURE] => 15995

[PREVIEW_TEXT] => Рынок сельскохозяйственной техники в России в 2024–2025 годах переживает один из самых глубоких кризисов за последние десятилетия. Спад продаж, сокращение производства, устаревание парка техники и падение инвестиционной активности в аграрном секторе создают риски для продовольственной безопасности страны и устойчивого развития агропромышленного комплекса (АПК).

[~PREVIEW_TEXT] => Рынок сельскохозяйственной техники в России в 2024–2025 годах переживает один из самых глубоких кризисов за последние десятилетия. Спад продаж, сокращение производства, устаревание парка техники и падение инвестиционной активности в аграрном секторе создают риски для продовольственной безопасности страны и устойчивого развития агропромышленного комплекса (АПК).

[PREVIEW_TEXT_TYPE] => html

[~PREVIEW_TEXT_TYPE] => html

[DETAIL_PICTURE] =>

[~DETAIL_PICTURE] =>

[DETAIL_TEXT] => 1. Введение

Рынок сельскохозяйственной техники в России в 2024–2025 годах переживает один из самых глубоких кризисов за последние десятилетия. Спад продаж, сокращение производства, устаревание парка техники и падение инвестиционной активности в аграрном секторе создают риски для продовольственной безопасности страны и устойчивого развития агропромышленного комплекса (АПК). По оценкам экспертов, объём рынка сельхозтехники сократился на 20 % в 2024 году — приблизительно до 400 млрд рублей, а в первом полугодии 2025 года падение достигло 32–38 %, что свидетельствует о продолжающемся обвале спроса.

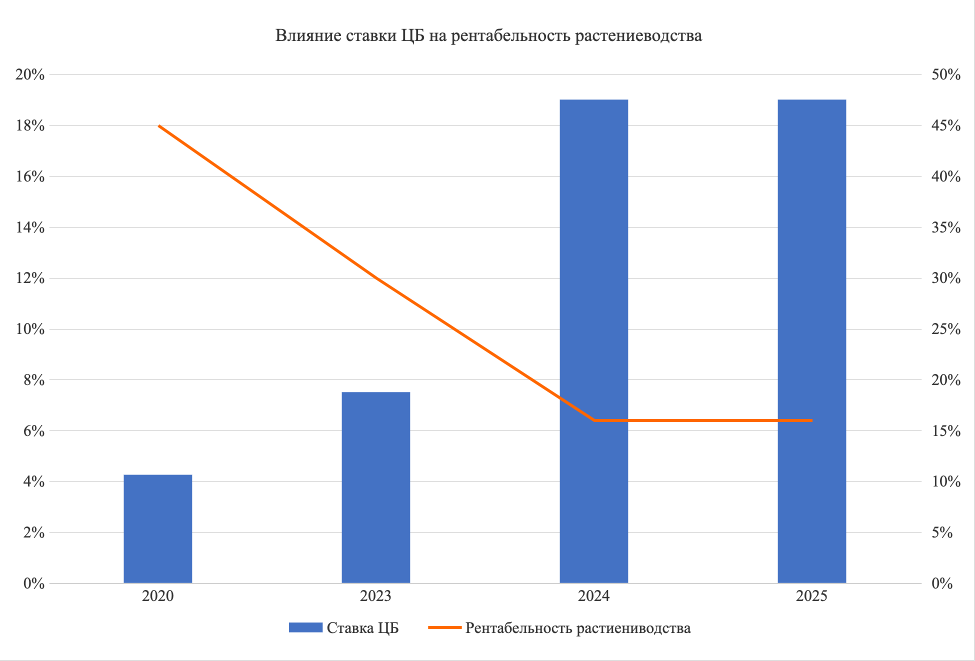

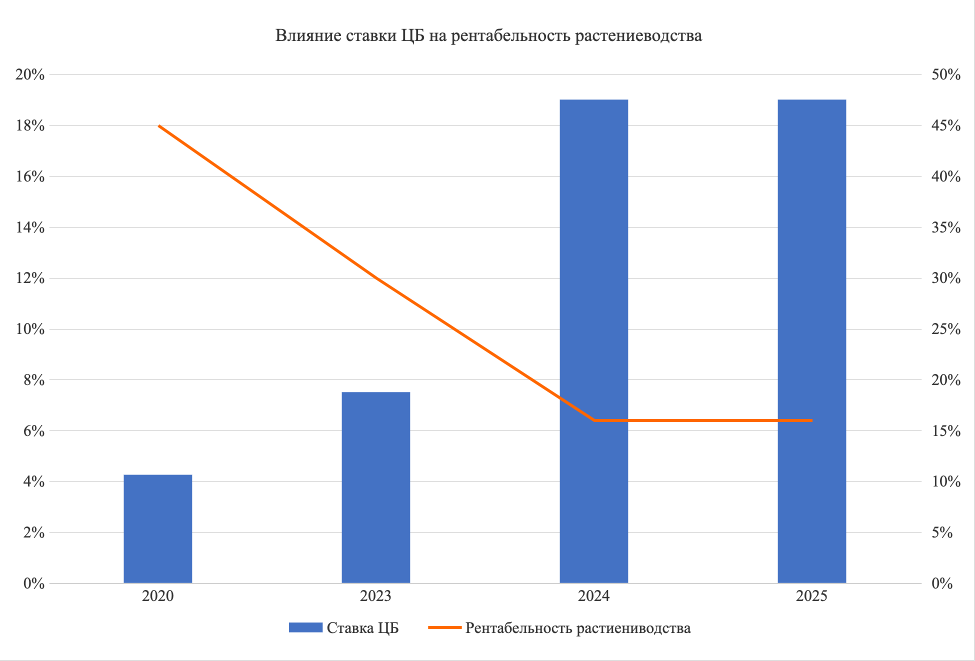

Этот кризис вызван совокупностью взаимосвязанных факторов: высокой ключевой ставкой Центрального банка (18–20 %), резким ростом утилизационного сбора (в 5 раз с 1 января 2025 года), снижением рентабельности аграрного бизнеса с 40–50 % в 2020 году до 15–16 % в 2025 году, а также недостаточным объёмом и нестабильностью государственной поддержки. На фоне этих вызовов обостряется системный дефицит техники: по данным на начало 2025 года, стране не хватает около 62 000 тракторов и 34 000 комбайнов, что ставит под угрозу проведение сезонных полевых работ.

В то же время в отрасли наблюдаются и позитивные тенденции: продолжается процесс импортозамещения, растёт экспорт российской сельхозтехники (в 2024 году +5,3 %), реализуются новые инвестиционные проекты, включая запуск новых заводов и развитие федерального проекта «Техническая и технологическая независимость сельского хозяйства». Однако эти шаги пока не компенсируют негативную динамику на внутреннем рынке.

Настоящее исследование направлено на всесторонний анализ текущего состояния рынка сельскохозяйственной техники в России, выявление ключевых проблем и предложение стратегических решений. Цель работы — не просто констатировать кризис, а определить пути выхода из него через синергию государства, производителей и аграриев. Особое внимание уделено роли государственной поддержки, перспективам импортозамещения, состоянию сервисной инфраструктуры и долгосрочным сценариям развития до 2030 года.

Рынок сельхозтехники сегодня может либо продолжить деградацию, либо стать одним из драйверов технологического и экспортного роста российской экономики. Выбор зависит от того, насколько быстро и решительно будут приняты меры по стабилизации и модернизации отрасли.

2. Текущее состояние рынка сельскохозяйственной техники в России

Российский рынок сельскохозяйственной техники в 2024–2025 годах переживает глубокую структурную рецессию, охватившую как производственные, так и потребительские сегменты отрасли. Показатели объёма продаж, производства и инвестиционной активности демонстрируют устойчивый нисходящий тренд, что ставит под угрозу устойчивое развитие агропромышленного комплекса и достижение стратегических целей импортозамещения.

2.1. Объём рынка и динамика продаж

По итогам 2024 года общий объём рынка сельхозтехники сократился на 20 % по сравнению с 2023 годом, опустившись до около 400 млрд рублей. Этот спад стал продолжением негативной динамики, начавшейся в предыдущие годы, и усугубился совокупностью экономических и регуляторных факторов.

Ситуация в 2025 году оказалась ещё более критической:

- За первые пять месяцев объём продаж на внутреннем рынке составил 62,7 млрд рублей, что на 32,8 % меньше по сравнению с аналогичным периодом 2024 года.

- По итогам первого полугодия объём продаж российской техники упал на 32,1 %, достигнув 75,6 млрд рублей.

- Прогноз на весь год — дальнейшее сокращение на 10–20 % по сравнению с 2024 годом.

Этот обвал спроса свидетельствует о системном кризисе доверия и платёжеспособности со стороны сельхозпроизводителей, которые вынуждены откладывать или полностью отказываться от крупных инвестиций в обновление техники.

Таблица 1. Динамика ключевых показателей рынка сельхозтехники в России (2023–2025)

|

Показатель |

2023 г. |

2024 г. |

Изменение |

2025 г. |

|

Объём продаж, млрд руб. |

~500 |

~400 |

-20 % |

От -10 до -20 % |

|

Производство, млрд руб. |

271,1 |

237,1 |

-12,5 % |

-7,4 % (за 10 мес.) |

|

Продажи отечественной техники, млрд руб. |

~214 |

~199,4 |

-17,6 % |

-32,1 % (за 6 мес.) |

|

Производство тракторов,тыс. ед. |

56,1 |

42,95 |

-25,9 % |

-23 % (за 6 мес.) |

|

Производство зерноуборочных комбайнов, тыс. ед. |

55 |

45,71 |

-17,4 % |

-18,3 % (за 10 мес.) |

|

Объем экспорта, млрд руб. |

— |

— |

— |

+5,3 % |

2.2. Производственные показатели

Производственный сектор сельхозмашиностроения также демонстрирует стремительное сжатие:

- В 2024 году объём производства сельхозтехники снизился на 12,5 %, составив 237,1 млрд рублей (по сравнению с 271,1 млрд в 2023 году).

- Производство тракторов упало на 25,9 % — с 56,1 тыс. единиц в 2023 году до 42,95 тыс. единиц в 2024 году.

- Производство зерноуборочных комбайнов сократилось на 17,4 % — с 55 тыс. до 45,71 тыс. единиц.

- По итогам 10 месяцев 2025 года выпуск комбайнов снизился ещё на 18,3 %, а тракторов — на 23 % по сравнению с аналогичным периодом 2024 года.

Компании вынуждены сокращать производственные мощности: «Ростсельмаш» рассматривает возможность приостановки работы с июля 2025 года, Петербургский тракторный завод (ПТЗ) перешёл на неполную рабочую неделю, а завод ГК «ЭкоНива» работает по четырёхдневному графику. По оценкам ассоциации «Росспецмаш», к середине марта 2025 года на складах десяти крупнейших заводов скопилось нереализованной техники на сумму 62 млрд рублей, что указывает на разрыв между предложением и платёжеспособным спросом.

2.3. Структурные изменения по сегментам

На фоне общего падения наблюдается выраженная дифференциация спроса по сегментам:

-

Резкое снижение спроса на самоходную технику:

- Продажи зерноуборочных комбайнов упали на 59,2 % в первом полугодии 2025 года.

- Продажи сельскохозяйственных тракторов — на 36,4 %.

- Спрос на кормоуборочные комбайны снизился на 39 %.

Эти показатели свидетельствуют о том, что аграрии в первую очередь отказываются от наиболее дорогостоящих и капиталоёмких активов.

-

Относительная устойчивость или рост в нишевых и прицепных сегментах:

- Отгрузки машин для внесения удобрений выросли на 54,2 % в первом полугодии 2025 года.

- Производство и спрос на плуги увеличились на 9,5 %.

- Также отмечается рост интереса к культиваторам, боронам и другой почвообрабатывающей технике, хотя в целом по этим категориям наблюдается снижение (на 17,4 % и 20,3 % соответственно).

Такая дифференциация указывает на переход аграриев к более дешёвым и эффективным способам поддержания продуктивности: вместо покупки новой самоходной техники они инвестируют в улучшение агротехнологий и повышение эффективности существующего парка.

2.4. Экспорт и импорт

Несмотря на кризис на внутреннем рынке, экспорт сельхозтехники остаётся одним из немногих позитивных трендов:

- В 2024 году объём экспорта российской сельхозтехники вырос на 5,3 %, достигнув 18 млрд рублей.

- Основные направления экспорта — страны СНГ, Ближний Восток и Африка.

- Крупнейшие производители, такие как «Ростсельмаш» и ПТЗ, активно работают над адаптацией продукции под требования зарубежных рынков.

Одновременно сохраняется высокая зависимость от импорта:

- В 2023 году объём импорта самоходной сельхозтехники (46 тыс. единиц) более чем в два раза превысил внутреннее производство (20 тыс. единиц).

- В начале 2025 года (январь — февраль) объём импортных поставок вырос на 7 % по сравнению с аналогичным периодом 2024 года, особенно в сегменте малой и специализированной техники.

- Китайские производители (XCMG, SANY, Liugong) укрепили свои позиции, заняв 68 % импорта спецтехники благодаря ценовому преимуществу и адаптации к российским условиям.

Кроме того, западные бренды продолжают поставки через третьи страны: доля Германии в импорте тракторов — 10,3 %, США — 6,8 %, а в сегменте комбайнов Германия доминирует с долей 80,7 %.

2.5. Доля отечественной техники и импортозамещение

Доля отечественной сельхозтехники на внутреннем рынке в 2023 году превысила 60 %, однако в 2024–2025 годах наблюдается риск её снижения из-за роста импорта и падения внутреннего производства:

- Доля российских тракторов — 10,6 %, белорусских — 20 %.

- Доля российских комбайнов — 10,2 %, белорусских — 20 %.

Несмотря на сложности, процесс импортозамещения продолжается: крупные производители активно работают над увеличением доли отечественных компонентов и локализацией производства. Однако технологическое отставание и зависимость от импортных узлов (электроники, гидравлики, двигателей) остаются ключевыми барьерами.

Вывод по разделу

Рынок сельскохозяйственной техники в России находится в состоянии глубокого кризиса. Спад производства, обвал внутреннего спроса, рост складских запасов и сокращение рабочих графиков на заводах указывают на системный характер проблемы. Единственными позитивными факторами остаются рост экспорта и устойчивый спрос на отдельные виды прицепной и навесной техники. Однако без срочных и масштабных мер поддержки отрасль рискует вступить в фазу долгосрочной деградации.

3. Системные проблемы отрасли

Рынок сельскохозяйственной техники в России переживает глубокий системный кризис, вызванный совокупностью взаимосвязанных экономических, технологических, регуляторных и инфраструктурных проблем. Эти факторы не только усугубляют текущий спад, но и ставят под угрозу долгосрочную устойчивость агропромышленного комплекса (АПК) и достижение стратегических целей импортозамещения.

3.1. Экономические факторы: высокая ключевая ставка и падение рентабельности аграриев

Одним из главных тормозов инвестиционной активности является высокая ключевая ставка Центрального банка, достигшая 18–20 %. Это напрямую влияет на стоимость кредитов и лизинга, которые являются основным инструментом финансирования закупок сельхозтехники:

- Даже при существующих мерах государственной поддержки (субсидировании ставки до 70 %) эффективная процентная ставка для аграриев остаётся высокой — около 6–7 %, что делает кредиты недоступными для многих хозяйств, особенно средних и малых.

- По данным Минсельхоза, объём средств, выделенных на льготное кредитование АПК, сократился с 219 млрд рублей в 2024 году до 94 млрд рублей в 2025 году, что сигнализирует о сужении финансовых возможностей отрасли.

Параллельно происходит снижение рентабельности аграрного бизнеса:

- Если в 2020 году рентабельность растениеводства достигала 40–50 %, то к 2025 году она снизилась до 15–16 %.

- Колебания мировых цен на зерно, рост издержек на топливо, удобрения и логистику, а также нестабильность закупочных цен со стороны переработчиков лишают аграриев свободных средств для крупных инвестиций.

В результате аграрии вынуждены откладывать обновление техники, что приводит к дальнейшему старению парка и снижению производительности.

3.2. Рост стоимости техники и утилизационный сбор

С 1 января 2025 года вступило в силу повышение коэффициентов утилизационного сбора в 5 раз для отдельных категорий техники, включая мощные тракторы (свыше 340 л. с.) и зерноуборочные комбайны. Это стало одним из самых болезненных регуляторных решений для отрасли:

- Доля утилизационного сбора в стоимости мощных тракторов выросла с 10 до 40 %, что привело к удорожанию единицы техники на десятки миллионов рублей.

- Общий рост цен на сельхозтехнику за последние три года составил 40–90 %, что делает новую технику недоступной даже для крупных хозяйств.

- Эксперты прогнозируют, что из-за роста утильсбора спрос на новую технику может снизиться ещё на 25 %, что усугубит и без того глубокий спад.

Долгосрочные последствия также вызывают обеспокоенность: по экспертным оценкам, к 2030 году утилизационный сбор может увеличить стоимость техники в 3,5–4 раза, что ставит под вопрос экономическую целесообразность её приобретения.

3.3. Дефицит техники и старение парка

Парадоксально, но на фоне падения продаж в стране сохраняется системный дефицит сельхозтехники:

- Для эффективного ведения полевых работ России не хватает около 62 000 тракторов и 34 000 зерноуборочных комбайнов.

- Средний возраст техники превышает 15 лет, а коэффициент обновления парка в 2024 году составил всего 4,1 %. В 2025 году прогнозируется снижение до 3,7 %.

Аграрии, не имея возможности приобрести новую технику, вынуждены ремонтировать и эксплуатировать устаревшее оборудование, что приводит к росту простоев в сезон, повышению себестоимости продукции, снижению качества обработки и уборки урожая. Это создаёт порочный круг: старая техника менее производительна → снижается рентабельность → нет денег на новую технику → парк продолжает стареть.

3.4. Технологические и производственные вызовы

Отрасль сталкивается с серьёзными структурными проблемами:

- Зависимость от импорта комплектующих. Даже отечественные производители используют импортные узлы: двигатели, гидравлику, электронику, подшипники. После ухода западных поставщиков многие предприятия вынуждены искать альтернативы, что замедляет производство и увеличивает себестоимость.

- Устаревшие производственные мощности. Многие заводы нуждаются в модернизации, а разрушенные кооперационные связи затрудняют налаживание локальных цепочек поставок.

- Отсутствие производства высокомощной техники. В России до сих пор нет собственного производства тракторов мощностью свыше 400 л. с., что вынуждает импортировать или использовать устаревшие модели.

Процесс импортозамещения идёт, но медленно. Хотя крупные игроки, такие как «Ростсельмаш» и ПТЗ, заявляют о локализации до 80–100 %, на практике полная независимость от импорта остаётся долгосрочной целью, требующей масштабных инвестиций в НИОКР и комплектующую базу.

3.5. Недостаточная и нестабильная государственная поддержка

Государственные программы поддержки, такие как Постановление № 1432 (субсидирование скидок) и льготный лизинг через «Росагролизинг», являются ключевыми инструментами стимулирования спроса. Однако их эффективность снижается из-за нестабильности и недостаточного финансирования:

- В 2024 году объём финансирования программ субсидирования был сокращён почти на треть, что негативно сказалось на планах аграриев по обновлению парка.

- На 2025 год предлагаются дополнительные меры — докапитализация «Росагролизинга» на 13 млрд рублей и увеличение субсидий на гранты на 4 млрд рублей. Но этих сумм недостаточно для кардинального изменения ситуации.

- Отсутствует долгосрочная программа поддержки. Аграрии и производители не могут планировать закупки и инвестиции без гарантий, что поддержка будет продолжена в 2026–2027 годах.

Кроме того, меры поддержки часто неохватны: например, скидки по программе 1432 действуют только на технику российского или белорусского производства, а это ограничивает выбор для хозяйств, которым необходима специализированная импортная техника.

3.6. Проблемы сервисной инфраструктуры и доступности запчастей

Эффективная эксплуатация техники невозможна без развитой сервисной сети и доступных запчастей. Однако и здесь отрасль сталкивается с серьёзными вызовами:

- Дефицит запчастей. Особенно остро стоит вопрос для техники западных брендов (John Deere, Claas), поставки запчастей для которой прекращены. Даже для китайской техники задержки платежей могут привести к остановке поставок на 6–12 месяцев.

- Базирование сервисных центров в крупных регионах. В отдалённых и сельских районах доступ к квалифицированному обслуживанию ограничен.

- Рост стоимости и сроков ремонта. Из-за дефицита запчастей и перегрузки сервисов время простоя техники увеличивается, что особенно критично в сезон.

Производители пытаются компенсировать этот разрыв: «Ростсельмаш» и ПТЗ расширяют сети сервисных центров и создают склады запчастей. Но общая система остаётся уязвимой.

Вывод по разделу

Системный кризис на рынке сельхозтехники вызван не одной, а совокупностью взаимосвязанных проблем: от высокой ключевой ставки и падения рентабельности до устаревания парка и недостатка сервиса. Утилизационный сбор и сокращение господдержки усугубляют ситуацию. Без комплексного подхода, направленного на решение всех этих вызовов одновременно, отрасль рискует впасть в длительную стагнацию, что поставит под угрозу продовольственную безопасность и технологическое развитие АПК.

4. Меры государственной поддержки: анализ и оценка

Государственная поддержка остаётся ключевым инструментом стабилизации рынка сельскохозяйственной техники в условиях глубокого кризиса. В условиях высокой ключевой ставки, падения рентабельности аграриев и роста стоимости техники без активного вмешательства государства восстановление отрасли невозможно. Основными механизмами поддержки являются программы субсидирования, льготное кредитование и лизинг, а также грантовые программы для фермеров. Однако их эффективность сегодня ограничена нестабильностью финансирования и недостаточным масштабом.

Таблица 2. Объёмы государственной поддержки (сравнение 2023–2025 гг.)

|

Программа / мера |

2023 г. |

2024 г. |

2025 г. |

Комментарии |

|

Льготное кредитование АПК |

Недоступно |

219 млрд руб. |

94 млрд руб. |

Сокращение более чем в 2 раза |

|

Льготный лизинг (докапитализация) |

Недоступно |

Недоступно |

+13 млрд руб. |

Плановое увеличение поддержки |

|

Субсидии на гранты |

Недоступно |

Недоступно |

+4 млрд руб. (2025–2027) |

Поддержка малых форм хозяйствования |

|

Программа № 1432 (скидки) |

Недоступно |

~8 млрд руб. |

Предложение: 20 млрд руб. |

По оценкам, требуется 20 млрд для покрытия потребностей |

4.1. Программа субсидирования скидок (Постановление № 1432)

Программа № 1432, реализуемая Минпромторгом, является одним из центральных инструментов стимулирования спроса на отечественную сельхозтехнику. Суть программы — предоставление аграриям скидки 10–15 % при покупке новой техники российского или белорусского производства, произведенной на территории РФ.

Объёмы и распределение финансирования (2025 год)

- На технику самоходного типа (тракторы, комбайны) заключены соглашения с 10 предприятиями на 4,5 млрд рублей, что позволит реализовать около 2,5 тыс. единиц техники.

- Крупнейшим бенефициаром является «Ростсельмаш» (АО «Клевер» и ООО «КЗ «Ростсельмаш»), которому выделено 2,4 млрд рублей.

- На прицепную и навесную технику (плуги, бороны, посевные комплексы) выделено 3,7 млрд рублей для 32 предприятий — около 5 тыс. единиц техники.

- На самоходную специализированную технику (опрыскиватели, косилки) — 870 млн рублей для 7 производителей.

Оценка эффективности

- Программа доказала свою эффективность в предыдущие годы, помогала удерживать производственные мощности и поддерживать спрос.

- Однако в 2024 году объём финансирования был сокращён почти на треть, что негативно сказалось на планах аграриев по обновлению техники.

- В 2025 году, несмотря на отдельные инициативы, общее финансирование программ поддержки сократилось. На льготное кредитование АПК выделено 94 млрд рублей против 219 млрд в 2024 году.

Проблемы и ограничения

- Недостаточный объём финансирования не покрывает реальный спрос.

- Программа не охватывает специализированную импортную технику, что ограничивает выбор для хозяйств.

- Отсутствует долгосрочная гарантия. Аграрии и производители не могут планировать закупки без уверенности в продолжении поддержки в 2026–2027 годах.

Ассоциация «Росспецмаш» предлагает увеличить объём финансирования до 10 % от общего объёма отгрузок сельхозтехники на внутренний рынок, что позволило бы сделать поддержку системной и предсказуемой.

4.2. Льготный лизинг через АО «Росагролизинг»

Льготный лизинг, реализуемый через государственную компанию АО «Росагролизинг», является основным каналом поставки техники. Через него реализуется более половины всех закупок в отрасли.

Динамика и объёмы

- В неполный 2025 год «Росагролизинг» поставил аграриям 18 тысяч единиц техники.

- За первое полугодие 2025 года объём поставок составил 34,5 млрд рублей, что на 20,1 млрд рублей меньше, чем за аналогичный период 2024 года (54,6 млрд), что свидетельствует о сокращении активности.

Новые инициативы

- В 2025 году планируется докапитализация компании на 13 млрд рублей для расширения возможностей лизинговых операций.

- Минпромторг запускает новую программу льготного лизинга через механизм инфраструктурных облигаций, что позволит приобрести на льготных условиях около 500 тракторов и комбайнов.

Оценка эффективности

- Лизинг остаётся наиболее востребованным инструментом, особенно для средних и крупных хозяйств.

- Однако высокая ключевая ставка (18–20 %) делает даже льготные условия недоступными для многих аграриев.

- Задержки в финансировании и административные барьеры замедляют процесс заключения сделок.

4.3. Льготное кредитование АПК

Государственное субсидирование процентных ставок по кредитам для сельхозпроизводителей — ещё один важный инструмент поддержки. В 2025 году Минсельхоз увеличил размер субсидии с 50 до 70 % ключевой ставки ЦБ, что позволяет аграриям получать кредиты под эффективную ставку около 6–7 %. Однако, как отмечалось, общий объём средств на льготное кредитование сократился с 219 млрд рублей в 2024 году до 94 млрд в 2025 году, что значительно ограничивает доступность программы.

4.4. Грантовая поддержка фермерских хозяйств

Помимо поддержки закупки техники, государство предоставляет гранты для развития малых форм хозяйствования:

- «Агростартап» — до 5 млн рублей (до 6 млн для кооперативов) на создание или развитие КФХ.

- «Семейная ферма» — помощь до 30 млн рублей на капитальные затраты или компенсация до 60–70 % расходов (включая закупку техники).

- «Агромотиватор» — гранты до 7 млн рублей для участников СВО и ветеранов, желающих работать в АПК.

- «Агротуризм» и поддержка потребительских кооперативов — до 10 млн рублей.

Эти программы способствуют развитию малого бизнеса, но их влияние на обновление технического парка в масштабах всей отрасли ограничено.

4.5. Федеральный проект «Техническая и технологическая независимость сельского хозяйства»

Это долгосрочная стратегическая инициатива, направленная на импортозамещение и развитие отечественного производства. Цель проекта — к 2035 году достичь 80 % доли отечественной техники на внутреннем рынке.

Проект включает:

- Поддержку локализации производства критически важных компонентов (двигателей, гидравлики, электроники).

- Финансирование НИОКР и создание испытательных полигонов.

- Строительство новых производственных мощностей, включая новый тракторный завод «Ростсельмаш» в Ростове-на-Дону и завод во Владимире.

Проект имеет стратегическое значение, но его эффект будет проявляться не ранее 2027–2028 годов. Текущее финансирование недостаточно для решения срочных задач.

4.6. Протекционистские меры: утилизационный сбор

С 1 января 2025 года коэффициенты утилизационного сбора на мощные тракторы (> 340 л. с.) и комбайны выросли в 5 раз, что увеличило долю сбора в стоимости техники с 10 до 40 %. Цель меры — защита отечественных производителей от дешевого импорта и стимулирование локализации.

Реальный эффект:

- Удорожание новой техники на десятки миллионов рублей.

- Дополнительное давление на и без того ослабленный спрос.

- Риск дальнейшего падения продаж на 25 % и усиления дефицита техники.

Отраслевые ассоциации и аграрии выражают серьёзную озабоченность этой мерой, считая её контрпродуктивной в текущих условиях.

Вывод по разделу

Государственная поддержка играет критически важную роль, но сегодня она недостаточна, нестабильна и несистемна. Программы № 1432 и льготный лизинг помогают удерживать рынок, но сокращение финансирования в 2025 году и рост утилизационного сбора сводят их эффект на нет. Для выхода из кризиса требуется переход от разовых мер к долгосрочной, предсказуемой и адекватно финансируемой государственной политике, направленной на снижение нагрузки на аграриев, поддержку производителей и создание условий для технологического прорыва.

5. Ключевые игроки рынка

Рынок сельскохозяйственной техники в России формируется преимущественно отечественными и белорусскими производителями, которые в условиях санкционного давления и импортозамещения играют ключевую роль в обеспечении продовольственной безопасности и технологической независимости агропромышленного комплекса. Несмотря на общий кризис спроса, крупные игроки продолжают удерживать производственные мощности, адаптироваться к новым экономическим реалиям и развивать экспортный потенциал.

5.1. Крупные отечественные производители

1. «Ростсельмаш» (АО «Клевер», ООО «КЗ «Ростсельмаш»)

Ростов-на-Дону

«Ростсельмаш» — крупнейший и наиболее системообразующий игрок на российском рынке сельхозтехники. Компания выпускает полный цикл продукции: от зерноуборочных и кормоуборочных комбайнов до почвообрабатывающей техники, опрыскивателей и тракторов. Ключевое положение доказывают:

- Лидерство на рынке — «Ростсельмаш» получает наибольший объём господдержки по программе № 1432 — 2,4 млрд рублей в 2025 году, что подтверждает стратегическое значение компании.

- Производственные показатели — в 2024 году компания сократила выпуск комбайнов на 17,4 %, но продолжает инвестировать в модернизацию.

- Инвестиционные проекты — ведётся строительство нового тракторного завода в Ростове-на-Дону, что позволит нарастить выпуск высокотехнологичной техники.

- Сервис и экспорт — компания активно расширяет сеть сервисных центров и складов запчастей, а также наращивает экспортные поставки в страны СНГ, Ближнего Востока и Африки.

Но из-за падения внутреннего спроса «Ростсельмаш» вынужден пересматривать производственные планы. В 2025 году рассматривается возможность приостановки работы с июля и переноса ежегодного отпуска на июнь.

2. Петербургский тракторный завод (ПТЗ) / концерн «Кировец»

Санкт-Петербург

ПТЗ — один из старейших и наиболее узнаваемых брендов в отрасли, производящий мощные тракторы под маркой «Кировец». Завод входит в состав концерна «Кировский завод». Положение игрока:

- Специализация — производство тракторов высокой и повышенной тяговой категории (свыше 140 л. с.), включая модели, востребованные для тяжёлых агротехнологий и специальных задач.

- Господдержка — получил 1,2 млрд рублей по программе № 1432 в 2025 году.

- Адаптация — в ответ на падение спроса завод перешёл на неполную рабочую неделю, что позволило сохранить коллектив и снизить издержки.

- Перспективы — рассматривается возможность расширения линейки для экспортных рынков и диверсификации в смежные сегменты (например, ратраки для горнолыжных курортов).

3. ГК «ЭкоНива»

Владимирская область

Группа компаний «ЭкоНива» — не только крупный аграрный холдинг, но и производитель сельхозтехники. Завод в Киржаче специализируется на выпуске тракторов и почвообрабатывающей техники:

- Режим работы — с 2025 года завод работает по четырёхдневной рабочей неделе из-за снижения заказов.

- Особенности — производство ориентировано на собственные нужды холдинга, что частично защищает его от колебаний рынка.

- Локализация — компания активно работает над повышением доли отечественных компонентов в производстве.

4. Другие значимые производители

- ООО «Техника для сельского хозяйства» (г. Тверь). Специализируется на производстве опрыскивателей и техники для внесения удобрений. В 2025 году отгрузки в этой категории выросли на 54,2 %, что делает компанию одним из немногих beneficiaries текущей рыночной конъюнктуры.

- ООО «Комплекс» (г. Ростов-на-Дону). Производитель плугов и почвообрабатывающей техники. В 2025 году отгрузки плугов выросли на 9,5 %, что указывает на устойчивый спрос в этом сегменте.

- ООО «АгромашХолдинг». Производит тракторы, комбайны и прицепную технику. Активно участвует в программах господдержки и развивает сервисную сеть.

5.2. Стратегические векторы развития ключевых игроков

В условиях системного кризиса производители вынуждены переосмысливать свои бизнес-модели и искать новые пути выживания и роста:

- Глубокая локализация производства. Все крупные игроки («Ростсельмаш», ПТЗ, «ЭкоНива») активно работают над увеличением доли отечественных компонентов, стремясь к 100%-ной локализации критически важных узлов. Это позволяет снизить зависимость от импорта и повысить устойчивость цепочек поставок.

- Экспортная ориентация. Экспорт становится стратегическим направлением. В 2024 году объём экспорта сельхозтехники из России вырос на 5,3 %, достигнув 18 млрд рублей. Основные направления — страны СНГ, Ближний Восток, Африка и Латинская Америка. Производители адаптируют технику под местные условия (климат, почвы, инфраструктуру).

- Развитие сервисного бизнеса. В условиях падения продаж новой техники сервис и запчасти становятся стабильным источником дохода. «Ростсельмаш» и ПТЗ активно расширяют сети сервисных центров и создают региональные склады запчастей, чтобы обеспечить бесперебойную эксплуатацию техники.

- Диверсификация продукции. Некоторые производители выходят за рамки сельхозтехники:

- «Ростсельмаш» рассматривает производство техники для горнодобывающей промышленности.

- ПТЗ — выпуск ратраков для горнолыжных курортов.

- Это позволяет использовать производственные мощности и квалифицированные кадры в смежных, менее конкурентных сегментах.

- Цифровизация и инновации. Ведущие компании внедряют элементы точного земледелия: навигационные системы, автоматизацию процессов, цифровые платформы для мониторинга техники. Это повышает привлекательность продукции для современных аграриев.

Вывод по разделу

Ключевые игроки рынка сельхозтехники в России демонстрируют высокую степень адаптивности, несмотря на тяжёлую рыночную конъюнктуру. «Ростсельмаш», ПТЗ и другие крупные производители остаются ядром отрасли, обеспечивая занятость, технологическое развитие и экспортный потенциал. Их стратегия сосредоточена на трёх основных векторах: импортозамещение, экспорт и сервис. Однако для устойчивого развития им требуется стабильная и масштабная государственная поддержка, а также восстановление платёжеспособного спроса со стороны аграриев.

6. Перспективы развития и сценарные прогнозы

Рынок сельскохозяйственной техники в России в ближайшие годы будет оставаться в состоянии глубокой трансформации. Краткосрочная перспектива (2025–2026 гг.) складывается крайне неблагоприятно, однако в среднесрочной перспективе (после 2027 года) возможна стабилизация и постепенное восстановление при условии реализации комплексной государственной политики и структурных изменений в отрасли.

6.1. Краткосрочная перспектива (2025–2026 гг.): период адаптации и консолидации

Согласно прогнозам ассоциаций, аналитических агентств и производителей, 2025 и 2026 годы станут самыми сложными для отрасли:

- Дальнейшее падение рынка. Прогнозируется сокращение объёма продаж на 10–20 % в 2025 году по сравнению с 2024 годом. В 2026 году спад может продолжиться, особенно если ключевая ставка ЦБ останется на высоком уровне.

- Стагнация инвестиционной активности. Низкая рентабельность аграрного сектора (15–16 %) и высокая стоимость финансирования не позволяют хозяйствам планировать крупные закупки. Спрос будет поддерживаться только за счёт программ господдержки и точечных инвестиций.

- Консолидация рынка. Ожидается выход с рынка 100–150 дилерских компаний из примерно 650 действующих. Это приведёт к сокращению сервисной сети, особенно в отдалённых регионах.

- Продолжение скопления техники на складах. На начало 2025 года на складах десяти крупнейших заводов уже накопилось нереализованной техники на 62 млрд рублей. При сохранении текущих тенденций этот показатель может вырасти, что поставит под угрозу финансовую устойчивость производителей.

Краткосрочные перспективы зависят от двух ключевых факторов:

- Уровня государственной поддержки — будет ли увеличено финансирование программ № 1432 и льготного лизинга.

- Динамики ключевой ставки ЦБ — её снижение могло бы частично снизить нагрузку на аграриев.

В этом контексте 2025–2026 годы можно рассматривать как период выживания и адаптации, когда отрасль будет вынуждена сокращать издержки, оптимизировать производство и переходить к новым бизнес-моделям.

6.2. Среднесрочная перспектива (2027–2028 гг.): стабилизация и начало восстановления

Возвращение к росту ожидается не ранее 2027–2028 годов при условии выполнения ряда предпосылок:

- Снижения ключевой ставки ЦБ до уровня 8–10 %, что сделает кредиты и лизинг доступнее для аграриев.

- Восстановления рентабельности АПК за счёт стабилизации цен на зерно, контроля над издержками и усиления прямой поддержки со стороны государства.

- Расширения и стабилизации программ господдержки, включая долгосрочное финансирование программы № 1432 и льготного лизинга.

- Роста экспорта, который начнёт компенсировать падение внутреннего спроса и загрузит производственные мощности.

В этот период возможен переход от кризисной модели к структурной перестройке отрасли, включающей:

- Завершение ключевых проектов по локализации производства.

- Запуск новых заводов (например, тракторного завода «Ростсельмаш» в Ростове-на-Дону).

- Развитие цифровых платформ и сервисов для аграриев.

6.3. Долгосрочные перспективы (после 2028 года): импортозамещение и экспортный рост

Долгосрочное развитие рынка сельхозтехники в России будет определяться успехом реализации федерального проекта «Техническая и технологическая независимость сельского хозяйства», цель которого — достичь 80 %-ной доли отечественной техники на внутреннем рынке к 2035 году. Здесь ключевую роль играют:

- Импортозамещение. Успех будет зависеть от создания полноценной экосистемы комплектующих. Важно наладить производство двигателей, гидравлики, электроники и подшипников для тяжёлой техники. Без решения этих вопросов полная независимость невозможна.

- Экспортный потенциал. Экспорт станет стратегическим драйвером роста. В 2024 году объём экспорта российской сельхозтехники вырос на 5,3 %, достигнув 18 млрд рублей. Основные направления — страны СНГ, Ближний Восток, Африка и Латинская Америка. В долгосрочной перспективе доля экспорта может вырасти до 30–40 % от общего объёма производства.

- Цифровизация и инновации. Внедрение технологий точного земледелия, навигационных систем, БПЛА и цифровых сервисов повысит конкурентоспособность российской техники и создаст новые источники дохода для производителей.

6.4. Сценарные прогнозы развития рынка

|

Сценарий |

Условия |

Прогноз |

|

Пессимистичный |

Сохранение высокой ключевой ставки (18–20 %), снижение господдержки, рост утилизационного сбора |

Дальнейшее падение рынка на 15–20 % в 2025–2026 гг., массовый выход производителей и дилеров, деградация парка техники |

|

Базовый (наиболее вероятный) |

Частичное снижение ставки, стабильное, но ограниченное финансирование поддержки, умеренный рост экспорта |

Продолжение спада в 2025–2026 гг., стабилизация в 2027 году, постепенное восстановление после 2028 года |

|

Оптимистичный |

Снижение ключевой ставки до 8–10 %, масштабное увеличение господдержки, ускорение локализации, рост рентабельности АПК |

Возвращение к росту уже в 2026–2027 гг., обновление парка техники, развитие экспорта, рынок становится драйвером агроэкспорта |

Вывод по разделу

Перспективы рынка сельхозтехники в России носят двойственный характер. В краткосрочной перспективе — глубокая рецессия, вызванная макроэкономическими и регуляторными шоками. Однако в среднесрочной и долгосрочной перспективе перед отраслью открываются значительные возможности: импортозамещение, экспортный рост и технологическая модернизация. Успех будет зависеть от способности государства и бизнеса преодолеть текущий кризис и реализовать комплексную стратегию развития, ориентированную на устойчивость, инновации и международную конкурентоспособность.

7. Заключение

Российский рынок сельскохозяйственной техники в 2024–2025 годах переживает один из самых глубоких кризисов за всю историю отрасли. Объём продаж сократился на 20 % в 2024 году и продолжает падать в 2025-м — на 32–38 %. Производство сокращается, складские запасы растут, аграрии отказываются от крупных инвестиций, а производители вынуждены переходить на неполный рабочий день или рассматривать приостановку деятельности. Этот кризис — не временный спад, а результат наложения множества взаимосвязанных факторов: высокой ключевой ставки, падения рентабельности АПК, резкого роста утилизационного сбора, сокращения государственной поддержки и технологического отставания.

Основные проблемы носят системный характер:

- Экономические барьеры. Ключевая ставка в 18–20 % делает кредиты и лизинг недоступными, а рентабельность растениеводства, снизившаяся до 15–16 %, не позволяет аграриям планировать обновление техники.

- Регуляторное давление. Пятикратное повышение утилизационного сбора с 1 января 2025 года удорожило мощную технику на десятки миллионов рублей, что стало для многих хозяйств непреодолимым барьером.

- Структурные изъяны. Старение парка (средний возраст — более 15 лет), системный дефицит техники (не хватает 62 тыс. тракторов и 34 тыс. комбайнов) и зависимость от импорта комплектующих подрывают устойчивость отрасли.

- Недостаточная и нестабильная господдержка. Сокращение финансирования программ льготного кредитования и лизинга в 2025 году на фоне декларируемой политики импортозамещения создаёт парадоксальную ситуацию: государство стимулирует производство, но не обеспечивает спрос.

Однако на фоне кризиса просматриваются и позитивные тенденции. Экспорт сельхозтехники растёт (в 2024 году +5,3 %), крупные производители, такие как «Ростсельмаш» и Петербургский тракторный завод, продолжают модернизацию и локализацию производства, развивается сервисная инфраструктура, а интерес к прицепной и специализированной технике (опрыскивателям, машинам для внесения удобрений) демонстрирует адаптацию аграриев к новым условиям.

Перспективы восстановления рынка зависят от комплексных действий государства и бизнеса. Без снижения ключевой ставки, стабилизации и увеличения господдержки, сбалансированной регуляторной политики и масштабных инвестиций в комплектующую базу выход из кризиса невозможен. Стабилизация рынка возможна не ранее 2026 года, а уверенный рост — в 2027–2028 годах. При условии реализации долгосрочной стратегии, закреплённой в федеральном проекте «Техническая и технологическая независимость сельского хозяйства».

В заключение можно утверждать: текущий кризис — это не только угроза, но и шанс для структурной перестройки отрасли. Рынок сельхозтехники может стать драйвером технологического прорыва и агроэкспорта, если удастся преодолеть краткосрочные экономические трудности и сфокусироваться на долгосрочных целях — создании конкурентоспособной, независимой и экспорто ориентированной отрасли. Будущее зависит от способности государства и бизнеса действовать синхронно, системно и стратегически.

[~DETAIL_TEXT] =>1. Введение

Рынок сельскохозяйственной техники в России в 2024–2025 годах переживает один из самых глубоких кризисов за последние десятилетия. Спад продаж, сокращение производства, устаревание парка техники и падение инвестиционной активности в аграрном секторе создают риски для продовольственной безопасности страны и устойчивого развития агропромышленного комплекса (АПК). По оценкам экспертов, объём рынка сельхозтехники сократился на 20 % в 2024 году — приблизительно до 400 млрд рублей, а в первом полугодии 2025 года падение достигло 32–38 %, что свидетельствует о продолжающемся обвале спроса.

Этот кризис вызван совокупностью взаимосвязанных факторов: высокой ключевой ставкой Центрального банка (18–20 %), резким ростом утилизационного сбора (в 5 раз с 1 января 2025 года), снижением рентабельности аграрного бизнеса с 40–50 % в 2020 году до 15–16 % в 2025 году, а также недостаточным объёмом и нестабильностью государственной поддержки. На фоне этих вызовов обостряется системный дефицит техники: по данным на начало 2025 года, стране не хватает около 62 000 тракторов и 34 000 комбайнов, что ставит под угрозу проведение сезонных полевых работ.

В то же время в отрасли наблюдаются и позитивные тенденции: продолжается процесс импортозамещения, растёт экспорт российской сельхозтехники (в 2024 году +5,3 %), реализуются новые инвестиционные проекты, включая запуск новых заводов и развитие федерального проекта «Техническая и технологическая независимость сельского хозяйства». Однако эти шаги пока не компенсируют негативную динамику на внутреннем рынке.

Настоящее исследование направлено на всесторонний анализ текущего состояния рынка сельскохозяйственной техники в России, выявление ключевых проблем и предложение стратегических решений. Цель работы — не просто констатировать кризис, а определить пути выхода из него через синергию государства, производителей и аграриев. Особое внимание уделено роли государственной поддержки, перспективам импортозамещения, состоянию сервисной инфраструктуры и долгосрочным сценариям развития до 2030 года.

Рынок сельхозтехники сегодня может либо продолжить деградацию, либо стать одним из драйверов технологического и экспортного роста российской экономики. Выбор зависит от того, насколько быстро и решительно будут приняты меры по стабилизации и модернизации отрасли.

2. Текущее состояние рынка сельскохозяйственной техники в России

Российский рынок сельскохозяйственной техники в 2024–2025 годах переживает глубокую структурную рецессию, охватившую как производственные, так и потребительские сегменты отрасли. Показатели объёма продаж, производства и инвестиционной активности демонстрируют устойчивый нисходящий тренд, что ставит под угрозу устойчивое развитие агропромышленного комплекса и достижение стратегических целей импортозамещения.

2.1. Объём рынка и динамика продаж

По итогам 2024 года общий объём рынка сельхозтехники сократился на 20 % по сравнению с 2023 годом, опустившись до около 400 млрд рублей. Этот спад стал продолжением негативной динамики, начавшейся в предыдущие годы, и усугубился совокупностью экономических и регуляторных факторов.

Ситуация в 2025 году оказалась ещё более критической:

- За первые пять месяцев объём продаж на внутреннем рынке составил 62,7 млрд рублей, что на 32,8 % меньше по сравнению с аналогичным периодом 2024 года.

- По итогам первого полугодия объём продаж российской техники упал на 32,1 %, достигнув 75,6 млрд рублей.

- Прогноз на весь год — дальнейшее сокращение на 10–20 % по сравнению с 2024 годом.

Этот обвал спроса свидетельствует о системном кризисе доверия и платёжеспособности со стороны сельхозпроизводителей, которые вынуждены откладывать или полностью отказываться от крупных инвестиций в обновление техники.

Таблица 1. Динамика ключевых показателей рынка сельхозтехники в России (2023–2025)

|

Показатель |

2023 г. |

2024 г. |

Изменение |

2025 г. |

|

Объём продаж, млрд руб. |

~500 |

~400 |

-20 % |

От -10 до -20 % |

|

Производство, млрд руб. |

271,1 |

237,1 |

-12,5 % |

-7,4 % (за 10 мес.) |

|

Продажи отечественной техники, млрд руб. |

~214 |

~199,4 |

-17,6 % |

-32,1 % (за 6 мес.) |

|

Производство тракторов,тыс. ед. |

56,1 |

42,95 |

-25,9 % |

-23 % (за 6 мес.) |

|

Производство зерноуборочных комбайнов, тыс. ед. |

55 |

45,71 |

-17,4 % |

-18,3 % (за 10 мес.) |

|

Объем экспорта, млрд руб. |

— |

— |

— |

+5,3 % |

2.2. Производственные показатели

Производственный сектор сельхозмашиностроения также демонстрирует стремительное сжатие:

- В 2024 году объём производства сельхозтехники снизился на 12,5 %, составив 237,1 млрд рублей (по сравнению с 271,1 млрд в 2023 году).

- Производство тракторов упало на 25,9 % — с 56,1 тыс. единиц в 2023 году до 42,95 тыс. единиц в 2024 году.

- Производство зерноуборочных комбайнов сократилось на 17,4 % — с 55 тыс. до 45,71 тыс. единиц.

- По итогам 10 месяцев 2025 года выпуск комбайнов снизился ещё на 18,3 %, а тракторов — на 23 % по сравнению с аналогичным периодом 2024 года.

Компании вынуждены сокращать производственные мощности: «Ростсельмаш» рассматривает возможность приостановки работы с июля 2025 года, Петербургский тракторный завод (ПТЗ) перешёл на неполную рабочую неделю, а завод ГК «ЭкоНива» работает по четырёхдневному графику. По оценкам ассоциации «Росспецмаш», к середине марта 2025 года на складах десяти крупнейших заводов скопилось нереализованной техники на сумму 62 млрд рублей, что указывает на разрыв между предложением и платёжеспособным спросом.

2.3. Структурные изменения по сегментам

На фоне общего падения наблюдается выраженная дифференциация спроса по сегментам:

-

Резкое снижение спроса на самоходную технику:

- Продажи зерноуборочных комбайнов упали на 59,2 % в первом полугодии 2025 года.

- Продажи сельскохозяйственных тракторов — на 36,4 %.

- Спрос на кормоуборочные комбайны снизился на 39 %.

Эти показатели свидетельствуют о том, что аграрии в первую очередь отказываются от наиболее дорогостоящих и капиталоёмких активов.

-

Относительная устойчивость или рост в нишевых и прицепных сегментах:

- Отгрузки машин для внесения удобрений выросли на 54,2 % в первом полугодии 2025 года.

- Производство и спрос на плуги увеличились на 9,5 %.

- Также отмечается рост интереса к культиваторам, боронам и другой почвообрабатывающей технике, хотя в целом по этим категориям наблюдается снижение (на 17,4 % и 20,3 % соответственно).

Такая дифференциация указывает на переход аграриев к более дешёвым и эффективным способам поддержания продуктивности: вместо покупки новой самоходной техники они инвестируют в улучшение агротехнологий и повышение эффективности существующего парка.

2.4. Экспорт и импорт

Несмотря на кризис на внутреннем рынке, экспорт сельхозтехники остаётся одним из немногих позитивных трендов:

- В 2024 году объём экспорта российской сельхозтехники вырос на 5,3 %, достигнув 18 млрд рублей.

- Основные направления экспорта — страны СНГ, Ближний Восток и Африка.

- Крупнейшие производители, такие как «Ростсельмаш» и ПТЗ, активно работают над адаптацией продукции под требования зарубежных рынков.

Одновременно сохраняется высокая зависимость от импорта:

- В 2023 году объём импорта самоходной сельхозтехники (46 тыс. единиц) более чем в два раза превысил внутреннее производство (20 тыс. единиц).

- В начале 2025 года (январь — февраль) объём импортных поставок вырос на 7 % по сравнению с аналогичным периодом 2024 года, особенно в сегменте малой и специализированной техники.

- Китайские производители (XCMG, SANY, Liugong) укрепили свои позиции, заняв 68 % импорта спецтехники благодаря ценовому преимуществу и адаптации к российским условиям.

Кроме того, западные бренды продолжают поставки через третьи страны: доля Германии в импорте тракторов — 10,3 %, США — 6,8 %, а в сегменте комбайнов Германия доминирует с долей 80,7 %.

2.5. Доля отечественной техники и импортозамещение

Доля отечественной сельхозтехники на внутреннем рынке в 2023 году превысила 60 %, однако в 2024–2025 годах наблюдается риск её снижения из-за роста импорта и падения внутреннего производства:

- Доля российских тракторов — 10,6 %, белорусских — 20 %.

- Доля российских комбайнов — 10,2 %, белорусских — 20 %.

Несмотря на сложности, процесс импортозамещения продолжается: крупные производители активно работают над увеличением доли отечественных компонентов и локализацией производства. Однако технологическое отставание и зависимость от импортных узлов (электроники, гидравлики, двигателей) остаются ключевыми барьерами.

Вывод по разделу

Рынок сельскохозяйственной техники в России находится в состоянии глубокого кризиса. Спад производства, обвал внутреннего спроса, рост складских запасов и сокращение рабочих графиков на заводах указывают на системный характер проблемы. Единственными позитивными факторами остаются рост экспорта и устойчивый спрос на отдельные виды прицепной и навесной техники. Однако без срочных и масштабных мер поддержки отрасль рискует вступить в фазу долгосрочной деградации.

3. Системные проблемы отрасли

Рынок сельскохозяйственной техники в России переживает глубокий системный кризис, вызванный совокупностью взаимосвязанных экономических, технологических, регуляторных и инфраструктурных проблем. Эти факторы не только усугубляют текущий спад, но и ставят под угрозу долгосрочную устойчивость агропромышленного комплекса (АПК) и достижение стратегических целей импортозамещения.

3.1. Экономические факторы: высокая ключевая ставка и падение рентабельности аграриев

Одним из главных тормозов инвестиционной активности является высокая ключевая ставка Центрального банка, достигшая 18–20 %. Это напрямую влияет на стоимость кредитов и лизинга, которые являются основным инструментом финансирования закупок сельхозтехники:

- Даже при существующих мерах государственной поддержки (субсидировании ставки до 70 %) эффективная процентная ставка для аграриев остаётся высокой — около 6–7 %, что делает кредиты недоступными для многих хозяйств, особенно средних и малых.

- По данным Минсельхоза, объём средств, выделенных на льготное кредитование АПК, сократился с 219 млрд рублей в 2024 году до 94 млрд рублей в 2025 году, что сигнализирует о сужении финансовых возможностей отрасли.

Параллельно происходит снижение рентабельности аграрного бизнеса:

- Если в 2020 году рентабельность растениеводства достигала 40–50 %, то к 2025 году она снизилась до 15–16 %.

- Колебания мировых цен на зерно, рост издержек на топливо, удобрения и логистику, а также нестабильность закупочных цен со стороны переработчиков лишают аграриев свободных средств для крупных инвестиций.

В результате аграрии вынуждены откладывать обновление техники, что приводит к дальнейшему старению парка и снижению производительности.

3.2. Рост стоимости техники и утилизационный сбор

С 1 января 2025 года вступило в силу повышение коэффициентов утилизационного сбора в 5 раз для отдельных категорий техники, включая мощные тракторы (свыше 340 л. с.) и зерноуборочные комбайны. Это стало одним из самых болезненных регуляторных решений для отрасли:

- Доля утилизационного сбора в стоимости мощных тракторов выросла с 10 до 40 %, что привело к удорожанию единицы техники на десятки миллионов рублей.

- Общий рост цен на сельхозтехнику за последние три года составил 40–90 %, что делает новую технику недоступной даже для крупных хозяйств.

- Эксперты прогнозируют, что из-за роста утильсбора спрос на новую технику может снизиться ещё на 25 %, что усугубит и без того глубокий спад.

Долгосрочные последствия также вызывают обеспокоенность: по экспертным оценкам, к 2030 году утилизационный сбор может увеличить стоимость техники в 3,5–4 раза, что ставит под вопрос экономическую целесообразность её приобретения.

3.3. Дефицит техники и старение парка

Парадоксально, но на фоне падения продаж в стране сохраняется системный дефицит сельхозтехники:

- Для эффективного ведения полевых работ России не хватает около 62 000 тракторов и 34 000 зерноуборочных комбайнов.

- Средний возраст техники превышает 15 лет, а коэффициент обновления парка в 2024 году составил всего 4,1 %. В 2025 году прогнозируется снижение до 3,7 %.

Аграрии, не имея возможности приобрести новую технику, вынуждены ремонтировать и эксплуатировать устаревшее оборудование, что приводит к росту простоев в сезон, повышению себестоимости продукции, снижению качества обработки и уборки урожая. Это создаёт порочный круг: старая техника менее производительна → снижается рентабельность → нет денег на новую технику → парк продолжает стареть.

3.4. Технологические и производственные вызовы

Отрасль сталкивается с серьёзными структурными проблемами:

- Зависимость от импорта комплектующих. Даже отечественные производители используют импортные узлы: двигатели, гидравлику, электронику, подшипники. После ухода западных поставщиков многие предприятия вынуждены искать альтернативы, что замедляет производство и увеличивает себестоимость.

- Устаревшие производственные мощности. Многие заводы нуждаются в модернизации, а разрушенные кооперационные связи затрудняют налаживание локальных цепочек поставок.

- Отсутствие производства высокомощной техники. В России до сих пор нет собственного производства тракторов мощностью свыше 400 л. с., что вынуждает импортировать или использовать устаревшие модели.

Процесс импортозамещения идёт, но медленно. Хотя крупные игроки, такие как «Ростсельмаш» и ПТЗ, заявляют о локализации до 80–100 %, на практике полная независимость от импорта остаётся долгосрочной целью, требующей масштабных инвестиций в НИОКР и комплектующую базу.

3.5. Недостаточная и нестабильная государственная поддержка

Государственные программы поддержки, такие как Постановление № 1432 (субсидирование скидок) и льготный лизинг через «Росагролизинг», являются ключевыми инструментами стимулирования спроса. Однако их эффективность снижается из-за нестабильности и недостаточного финансирования:

- В 2024 году объём финансирования программ субсидирования был сокращён почти на треть, что негативно сказалось на планах аграриев по обновлению парка.

- На 2025 год предлагаются дополнительные меры — докапитализация «Росагролизинга» на 13 млрд рублей и увеличение субсидий на гранты на 4 млрд рублей. Но этих сумм недостаточно для кардинального изменения ситуации.

- Отсутствует долгосрочная программа поддержки. Аграрии и производители не могут планировать закупки и инвестиции без гарантий, что поддержка будет продолжена в 2026–2027 годах.

Кроме того, меры поддержки часто неохватны: например, скидки по программе 1432 действуют только на технику российского или белорусского производства, а это ограничивает выбор для хозяйств, которым необходима специализированная импортная техника.

3.6. Проблемы сервисной инфраструктуры и доступности запчастей

Эффективная эксплуатация техники невозможна без развитой сервисной сети и доступных запчастей. Однако и здесь отрасль сталкивается с серьёзными вызовами:

- Дефицит запчастей. Особенно остро стоит вопрос для техники западных брендов (John Deere, Claas), поставки запчастей для которой прекращены. Даже для китайской техники задержки платежей могут привести к остановке поставок на 6–12 месяцев.

- Базирование сервисных центров в крупных регионах. В отдалённых и сельских районах доступ к квалифицированному обслуживанию ограничен.

- Рост стоимости и сроков ремонта. Из-за дефицита запчастей и перегрузки сервисов время простоя техники увеличивается, что особенно критично в сезон.

Производители пытаются компенсировать этот разрыв: «Ростсельмаш» и ПТЗ расширяют сети сервисных центров и создают склады запчастей. Но общая система остаётся уязвимой.

Вывод по разделу

Системный кризис на рынке сельхозтехники вызван не одной, а совокупностью взаимосвязанных проблем: от высокой ключевой ставки и падения рентабельности до устаревания парка и недостатка сервиса. Утилизационный сбор и сокращение господдержки усугубляют ситуацию. Без комплексного подхода, направленного на решение всех этих вызовов одновременно, отрасль рискует впасть в длительную стагнацию, что поставит под угрозу продовольственную безопасность и технологическое развитие АПК.

4. Меры государственной поддержки: анализ и оценка

Государственная поддержка остаётся ключевым инструментом стабилизации рынка сельскохозяйственной техники в условиях глубокого кризиса. В условиях высокой ключевой ставки, падения рентабельности аграриев и роста стоимости техники без активного вмешательства государства восстановление отрасли невозможно. Основными механизмами поддержки являются программы субсидирования, льготное кредитование и лизинг, а также грантовые программы для фермеров. Однако их эффективность сегодня ограничена нестабильностью финансирования и недостаточным масштабом.

Таблица 2. Объёмы государственной поддержки (сравнение 2023–2025 гг.)

|

Программа / мера |

2023 г. |

2024 г. |

2025 г. |

Комментарии |

|

Льготное кредитование АПК |

Недоступно |

219 млрд руб. |

94 млрд руб. |

Сокращение более чем в 2 раза |

|

Льготный лизинг (докапитализация) |

Недоступно |

Недоступно |

+13 млрд руб. |

Плановое увеличение поддержки |

|

Субсидии на гранты |

Недоступно |

Недоступно |

+4 млрд руб. (2025–2027) |

Поддержка малых форм хозяйствования |

|

Программа № 1432 (скидки) |

Недоступно |

~8 млрд руб. |

Предложение: 20 млрд руб. |

По оценкам, требуется 20 млрд для покрытия потребностей |

4.1. Программа субсидирования скидок (Постановление № 1432)

Программа № 1432, реализуемая Минпромторгом, является одним из центральных инструментов стимулирования спроса на отечественную сельхозтехнику. Суть программы — предоставление аграриям скидки 10–15 % при покупке новой техники российского или белорусского производства, произведенной на территории РФ.

Объёмы и распределение финансирования (2025 год)

- На технику самоходного типа (тракторы, комбайны) заключены соглашения с 10 предприятиями на 4,5 млрд рублей, что позволит реализовать около 2,5 тыс. единиц техники.

- Крупнейшим бенефициаром является «Ростсельмаш» (АО «Клевер» и ООО «КЗ «Ростсельмаш»), которому выделено 2,4 млрд рублей.

- На прицепную и навесную технику (плуги, бороны, посевные комплексы) выделено 3,7 млрд рублей для 32 предприятий — около 5 тыс. единиц техники.

- На самоходную специализированную технику (опрыскиватели, косилки) — 870 млн рублей для 7 производителей.

Оценка эффективности

- Программа доказала свою эффективность в предыдущие годы, помогала удерживать производственные мощности и поддерживать спрос.

- Однако в 2024 году объём финансирования был сокращён почти на треть, что негативно сказалось на планах аграриев по обновлению техники.

- В 2025 году, несмотря на отдельные инициативы, общее финансирование программ поддержки сократилось. На льготное кредитование АПК выделено 94 млрд рублей против 219 млрд в 2024 году.

Проблемы и ограничения

- Недостаточный объём финансирования не покрывает реальный спрос.

- Программа не охватывает специализированную импортную технику, что ограничивает выбор для хозяйств.

- Отсутствует долгосрочная гарантия. Аграрии и производители не могут планировать закупки без уверенности в продолжении поддержки в 2026–2027 годах.

Ассоциация «Росспецмаш» предлагает увеличить объём финансирования до 10 % от общего объёма отгрузок сельхозтехники на внутренний рынок, что позволило бы сделать поддержку системной и предсказуемой.

4.2. Льготный лизинг через АО «Росагролизинг»

Льготный лизинг, реализуемый через государственную компанию АО «Росагролизинг», является основным каналом поставки техники. Через него реализуется более половины всех закупок в отрасли.

Динамика и объёмы

- В неполный 2025 год «Росагролизинг» поставил аграриям 18 тысяч единиц техники.

- За первое полугодие 2025 года объём поставок составил 34,5 млрд рублей, что на 20,1 млрд рублей меньше, чем за аналогичный период 2024 года (54,6 млрд), что свидетельствует о сокращении активности.

Новые инициативы

- В 2025 году планируется докапитализация компании на 13 млрд рублей для расширения возможностей лизинговых операций.

- Минпромторг запускает новую программу льготного лизинга через механизм инфраструктурных облигаций, что позволит приобрести на льготных условиях около 500 тракторов и комбайнов.

Оценка эффективности

- Лизинг остаётся наиболее востребованным инструментом, особенно для средних и крупных хозяйств.

- Однако высокая ключевая ставка (18–20 %) делает даже льготные условия недоступными для многих аграриев.

- Задержки в финансировании и административные барьеры замедляют процесс заключения сделок.

4.3. Льготное кредитование АПК

Государственное субсидирование процентных ставок по кредитам для сельхозпроизводителей — ещё один важный инструмент поддержки. В 2025 году Минсельхоз увеличил размер субсидии с 50 до 70 % ключевой ставки ЦБ, что позволяет аграриям получать кредиты под эффективную ставку около 6–7 %. Однако, как отмечалось, общий объём средств на льготное кредитование сократился с 219 млрд рублей в 2024 году до 94 млрд в 2025 году, что значительно ограничивает доступность программы.

4.4. Грантовая поддержка фермерских хозяйств

Помимо поддержки закупки техники, государство предоставляет гранты для развития малых форм хозяйствования:

- «Агростартап» — до 5 млн рублей (до 6 млн для кооперативов) на создание или развитие КФХ.

- «Семейная ферма» — помощь до 30 млн рублей на капитальные затраты или компенсация до 60–70 % расходов (включая закупку техники).

- «Агромотиватор» — гранты до 7 млн рублей для участников СВО и ветеранов, желающих работать в АПК.

- «Агротуризм» и поддержка потребительских кооперативов — до 10 млн рублей.

Эти программы способствуют развитию малого бизнеса, но их влияние на обновление технического парка в масштабах всей отрасли ограничено.

4.5. Федеральный проект «Техническая и технологическая независимость сельского хозяйства»

Это долгосрочная стратегическая инициатива, направленная на импортозамещение и развитие отечественного производства. Цель проекта — к 2035 году достичь 80 % доли отечественной техники на внутреннем рынке.

Проект включает:

- Поддержку локализации производства критически важных компонентов (двигателей, гидравлики, электроники).

- Финансирование НИОКР и создание испытательных полигонов.

- Строительство новых производственных мощностей, включая новый тракторный завод «Ростсельмаш» в Ростове-на-Дону и завод во Владимире.

Проект имеет стратегическое значение, но его эффект будет проявляться не ранее 2027–2028 годов. Текущее финансирование недостаточно для решения срочных задач.

4.6. Протекционистские меры: утилизационный сбор

С 1 января 2025 года коэффициенты утилизационного сбора на мощные тракторы (> 340 л. с.) и комбайны выросли в 5 раз, что увеличило долю сбора в стоимости техники с 10 до 40 %. Цель меры — защита отечественных производителей от дешевого импорта и стимулирование локализации.

Реальный эффект:

- Удорожание новой техники на десятки миллионов рублей.

- Дополнительное давление на и без того ослабленный спрос.

- Риск дальнейшего падения продаж на 25 % и усиления дефицита техники.

Отраслевые ассоциации и аграрии выражают серьёзную озабоченность этой мерой, считая её контрпродуктивной в текущих условиях.

Вывод по разделу

Государственная поддержка играет критически важную роль, но сегодня она недостаточна, нестабильна и несистемна. Программы № 1432 и льготный лизинг помогают удерживать рынок, но сокращение финансирования в 2025 году и рост утилизационного сбора сводят их эффект на нет. Для выхода из кризиса требуется переход от разовых мер к долгосрочной, предсказуемой и адекватно финансируемой государственной политике, направленной на снижение нагрузки на аграриев, поддержку производителей и создание условий для технологического прорыва.

5. Ключевые игроки рынка

Рынок сельскохозяйственной техники в России формируется преимущественно отечественными и белорусскими производителями, которые в условиях санкционного давления и импортозамещения играют ключевую роль в обеспечении продовольственной безопасности и технологической независимости агропромышленного комплекса. Несмотря на общий кризис спроса, крупные игроки продолжают удерживать производственные мощности, адаптироваться к новым экономическим реалиям и развивать экспортный потенциал.

5.1. Крупные отечественные производители

1. «Ростсельмаш» (АО «Клевер», ООО «КЗ «Ростсельмаш»)

Ростов-на-Дону

«Ростсельмаш» — крупнейший и наиболее системообразующий игрок на российском рынке сельхозтехники. Компания выпускает полный цикл продукции: от зерноуборочных и кормоуборочных комбайнов до почвообрабатывающей техники, опрыскивателей и тракторов. Ключевое положение доказывают:

- Лидерство на рынке — «Ростсельмаш» получает наибольший объём господдержки по программе № 1432 — 2,4 млрд рублей в 2025 году, что подтверждает стратегическое значение компании.

- Производственные показатели — в 2024 году компания сократила выпуск комбайнов на 17,4 %, но продолжает инвестировать в модернизацию.

- Инвестиционные проекты — ведётся строительство нового тракторного завода в Ростове-на-Дону, что позволит нарастить выпуск высокотехнологичной техники.

- Сервис и экспорт — компания активно расширяет сеть сервисных центров и складов запчастей, а также наращивает экспортные поставки в страны СНГ, Ближнего Востока и Африки.

Но из-за падения внутреннего спроса «Ростсельмаш» вынужден пересматривать производственные планы. В 2025 году рассматривается возможность приостановки работы с июля и переноса ежегодного отпуска на июнь.

2. Петербургский тракторный завод (ПТЗ) / концерн «Кировец»

Санкт-Петербург

ПТЗ — один из старейших и наиболее узнаваемых брендов в отрасли, производящий мощные тракторы под маркой «Кировец». Завод входит в состав концерна «Кировский завод». Положение игрока:

- Специализация — производство тракторов высокой и повышенной тяговой категории (свыше 140 л. с.), включая модели, востребованные для тяжёлых агротехнологий и специальных задач.

- Господдержка — получил 1,2 млрд рублей по программе № 1432 в 2025 году.

- Адаптация — в ответ на падение спроса завод перешёл на неполную рабочую неделю, что позволило сохранить коллектив и снизить издержки.

- Перспективы — рассматривается возможность расширения линейки для экспортных рынков и диверсификации в смежные сегменты (например, ратраки для горнолыжных курортов).

3. ГК «ЭкоНива»

Владимирская область

Группа компаний «ЭкоНива» — не только крупный аграрный холдинг, но и производитель сельхозтехники. Завод в Киржаче специализируется на выпуске тракторов и почвообрабатывающей техники:

- Режим работы — с 2025 года завод работает по четырёхдневной рабочей неделе из-за снижения заказов.

- Особенности — производство ориентировано на собственные нужды холдинга, что частично защищает его от колебаний рынка.

- Локализация — компания активно работает над повышением доли отечественных компонентов в производстве.

4. Другие значимые производители

- ООО «Техника для сельского хозяйства» (г. Тверь). Специализируется на производстве опрыскивателей и техники для внесения удобрений. В 2025 году отгрузки в этой категории выросли на 54,2 %, что делает компанию одним из немногих beneficiaries текущей рыночной конъюнктуры.

- ООО «Комплекс» (г. Ростов-на-Дону). Производитель плугов и почвообрабатывающей техники. В 2025 году отгрузки плугов выросли на 9,5 %, что указывает на устойчивый спрос в этом сегменте.

- ООО «АгромашХолдинг». Производит тракторы, комбайны и прицепную технику. Активно участвует в программах господдержки и развивает сервисную сеть.

5.2. Стратегические векторы развития ключевых игроков

В условиях системного кризиса производители вынуждены переосмысливать свои бизнес-модели и искать новые пути выживания и роста:

- Глубокая локализация производства. Все крупные игроки («Ростсельмаш», ПТЗ, «ЭкоНива») активно работают над увеличением доли отечественных компонентов, стремясь к 100%-ной локализации критически важных узлов. Это позволяет снизить зависимость от импорта и повысить устойчивость цепочек поставок.

- Экспортная ориентация. Экспорт становится стратегическим направлением. В 2024 году объём экспорта сельхозтехники из России вырос на 5,3 %, достигнув 18 млрд рублей. Основные направления — страны СНГ, Ближний Восток, Африка и Латинская Америка. Производители адаптируют технику под местные условия (климат, почвы, инфраструктуру).

- Развитие сервисного бизнеса. В условиях падения продаж новой техники сервис и запчасти становятся стабильным источником дохода. «Ростсельмаш» и ПТЗ активно расширяют сети сервисных центров и создают региональные склады запчастей, чтобы обеспечить бесперебойную эксплуатацию техники.

- Диверсификация продукции. Некоторые производители выходят за рамки сельхозтехники:

- «Ростсельмаш» рассматривает производство техники для горнодобывающей промышленности.

- ПТЗ — выпуск ратраков для горнолыжных курортов.

- Это позволяет использовать производственные мощности и квалифицированные кадры в смежных, менее конкурентных сегментах.

- Цифровизация и инновации. Ведущие компании внедряют элементы точного земледелия: навигационные системы, автоматизацию процессов, цифровые платформы для мониторинга техники. Это повышает привлекательность продукции для современных аграриев.

Вывод по разделу

Ключевые игроки рынка сельхозтехники в России демонстрируют высокую степень адаптивности, несмотря на тяжёлую рыночную конъюнктуру. «Ростсельмаш», ПТЗ и другие крупные производители остаются ядром отрасли, обеспечивая занятость, технологическое развитие и экспортный потенциал. Их стратегия сосредоточена на трёх основных векторах: импортозамещение, экспорт и сервис. Однако для устойчивого развития им требуется стабильная и масштабная государственная поддержка, а также восстановление платёжеспособного спроса со стороны аграриев.

6. Перспективы развития и сценарные прогнозы

Рынок сельскохозяйственной техники в России в ближайшие годы будет оставаться в состоянии глубокой трансформации. Краткосрочная перспектива (2025–2026 гг.) складывается крайне неблагоприятно, однако в среднесрочной перспективе (после 2027 года) возможна стабилизация и постепенное восстановление при условии реализации комплексной государственной политики и структурных изменений в отрасли.

6.1. Краткосрочная перспектива (2025–2026 гг.): период адаптации и консолидации

Согласно прогнозам ассоциаций, аналитических агентств и производителей, 2025 и 2026 годы станут самыми сложными для отрасли:

- Дальнейшее падение рынка. Прогнозируется сокращение объёма продаж на 10–20 % в 2025 году по сравнению с 2024 годом. В 2026 году спад может продолжиться, особенно если ключевая ставка ЦБ останется на высоком уровне.

- Стагнация инвестиционной активности. Низкая рентабельность аграрного сектора (15–16 %) и высокая стоимость финансирования не позволяют хозяйствам планировать крупные закупки. Спрос будет поддерживаться только за счёт программ господдержки и точечных инвестиций.

- Консолидация рынка. Ожидается выход с рынка 100–150 дилерских компаний из примерно 650 действующих. Это приведёт к сокращению сервисной сети, особенно в отдалённых регионах.

- Продолжение скопления техники на складах. На начало 2025 года на складах десяти крупнейших заводов уже накопилось нереализованной техники на 62 млрд рублей. При сохранении текущих тенденций этот показатель может вырасти, что поставит под угрозу финансовую устойчивость производителей.

Краткосрочные перспективы зависят от двух ключевых факторов:

- Уровня государственной поддержки — будет ли увеличено финансирование программ № 1432 и льготного лизинга.

- Динамики ключевой ставки ЦБ — её снижение могло бы частично снизить нагрузку на аграриев.

В этом контексте 2025–2026 годы можно рассматривать как период выживания и адаптации, когда отрасль будет вынуждена сокращать издержки, оптимизировать производство и переходить к новым бизнес-моделям.

6.2. Среднесрочная перспектива (2027–2028 гг.): стабилизация и начало восстановления

Возвращение к росту ожидается не ранее 2027–2028 годов при условии выполнения ряда предпосылок:

- Снижения ключевой ставки ЦБ до уровня 8–10 %, что сделает кредиты и лизинг доступнее для аграриев.

- Восстановления рентабельности АПК за счёт стабилизации цен на зерно, контроля над издержками и усиления прямой поддержки со стороны государства.

- Расширения и стабилизации программ господдержки, включая долгосрочное финансирование программы № 1432 и льготного лизинга.

- Роста экспорта, который начнёт компенсировать падение внутреннего спроса и загрузит производственные мощности.

В этот период возможен переход от кризисной модели к структурной перестройке отрасли, включающей:

- Завершение ключевых проектов по локализации производства.

- Запуск новых заводов (например, тракторного завода «Ростсельмаш» в Ростове-на-Дону).

- Развитие цифровых платформ и сервисов для аграриев.

6.3. Долгосрочные перспективы (после 2028 года): импортозамещение и экспортный рост

Долгосрочное развитие рынка сельхозтехники в России будет определяться успехом реализации федерального проекта «Техническая и технологическая независимость сельского хозяйства», цель которого — достичь 80 %-ной доли отечественной техники на внутреннем рынке к 2035 году. Здесь ключевую роль играют:

- Импортозамещение. Успех будет зависеть от создания полноценной экосистемы комплектующих. Важно наладить производство двигателей, гидравлики, электроники и подшипников для тяжёлой техники. Без решения этих вопросов полная независимость невозможна.

- Экспортный потенциал. Экспорт станет стратегическим драйвером роста. В 2024 году объём экспорта российской сельхозтехники вырос на 5,3 %, достигнув 18 млрд рублей. Основные направления — страны СНГ, Ближний Восток, Африка и Латинская Америка. В долгосрочной перспективе доля экспорта может вырасти до 30–40 % от общего объёма производства.

- Цифровизация и инновации. Внедрение технологий точного земледелия, навигационных систем, БПЛА и цифровых сервисов повысит конкурентоспособность российской техники и создаст новые источники дохода для производителей.

6.4. Сценарные прогнозы развития рынка

|

Сценарий |

Условия |

Прогноз |

|

Пессимистичный |

Сохранение высокой ключевой ставки (18–20 %), снижение господдержки, рост утилизационного сбора |

Дальнейшее падение рынка на 15–20 % в 2025–2026 гг., массовый выход производителей и дилеров, деградация парка техники |

|

Базовый (наиболее вероятный) |

Частичное снижение ставки, стабильное, но ограниченное финансирование поддержки, умеренный рост экспорта |

Продолжение спада в 2025–2026 гг., стабилизация в 2027 году, постепенное восстановление после 2028 года |

|

Оптимистичный |

Снижение ключевой ставки до 8–10 %, масштабное увеличение господдержки, ускорение локализации, рост рентабельности АПК |

Возвращение к росту уже в 2026–2027 гг., обновление парка техники, развитие экспорта, рынок становится драйвером агроэкспорта |

Вывод по разделу

Перспективы рынка сельхозтехники в России носят двойственный характер. В краткосрочной перспективе — глубокая рецессия, вызванная макроэкономическими и регуляторными шоками. Однако в среднесрочной и долгосрочной перспективе перед отраслью открываются значительные возможности: импортозамещение, экспортный рост и технологическая модернизация. Успех будет зависеть от способности государства и бизнеса преодолеть текущий кризис и реализовать комплексную стратегию развития, ориентированную на устойчивость, инновации и международную конкурентоспособность.

7. Заключение

Российский рынок сельскохозяйственной техники в 2024–2025 годах переживает один из самых глубоких кризисов за всю историю отрасли. Объём продаж сократился на 20 % в 2024 году и продолжает падать в 2025-м — на 32–38 %. Производство сокращается, складские запасы растут, аграрии отказываются от крупных инвестиций, а производители вынуждены переходить на неполный рабочий день или рассматривать приостановку деятельности. Этот кризис — не временный спад, а результат наложения множества взаимосвязанных факторов: высокой ключевой ставки, падения рентабельности АПК, резкого роста утилизационного сбора, сокращения государственной поддержки и технологического отставания.

Основные проблемы носят системный характер:

- Экономические барьеры. Ключевая ставка в 18–20 % делает кредиты и лизинг недоступными, а рентабельность растениеводства, снизившаяся до 15–16 %, не позволяет аграриям планировать обновление техники.